|

법인세 냈는데 왜 배당소득세를…역사는 짧아도 법인세는 각국의 조세 체계에서 중요한 역할을 담당한다. 지난해 한국의 법인세 징수액은 약 52조1000억원으로 국세 243조원 중 21.5%를 차지했다. 소득세(28.2%)·부가가치세(25.5%)와 함께 3대 기간세목으로 불린다.법인세는 국세다. 즉, 중앙 정부가 직접 걷는다. 그럼에도 지방 재정에 미치는 영향은 크다. 법인세를 포함한 내국세의 19.24%는 지방교부세란 이름으로 지방 정부에 이전된다. 지자체는 법인세액의 약 10%를 지방소득세(2010년 이전엔 주민세로 불림)로 징수한다.법인세는 어떻게 걷을까? 일단 법인을 구분해야 한다. 법인은 국내에 본점이 있는 내국법인과 해외에 본점이 있는 외국법인으로 나눈다. 내국법인은 ‘거주지국 과세원칙(residence principle)’에 따라 소득의 발생장소에 관계없이 전 세계에서 번 모든 소득(worldwide income)에 대해 납세의무를 진다. 외국법인은 국내에서 발생하는 원천소득에 대해서만 법인세를 내면 된다. 예를 들어 A라는 내국법인이 한국에서 200억원을 벌고, 일본에 100억원을 벌었다면 총 300억원에 대해 법인세를 매긴다는 뜻이다. 이 경우 A기업은 일본에서 번 이익 100억 원에 대해 일본 정부에도 법인세를 내야 한다. 이중과세의 문제가 있기 때문에 내국법인이 외국에서 납부한 법인세는 세액공제(외국납부세액공제)를 적용해 차후에 차감해준다.법인세 과세의 출발점은 기업의 이익(당기순이익)이다. 소득세와 마찬가지로 이익이 없으면 세금을 내지 않는다. 쉽게 말해 적자 기업은 법인세를 안 낸다. 법인세 과세체계는 3단계 누진 구조다. 과세표준 2억원 이하는 10%, 2억~200억원 이하는 20%, 200억원 초과는 22%의 세율을 매긴다. 1950년대엔 8단계 누진세율이 적용되기도 했으나 1970년대 중반 2단계로 바뀌었다가 2012년 중간 과표구간이 신설돼 현재의 구조가 만들어졌다.

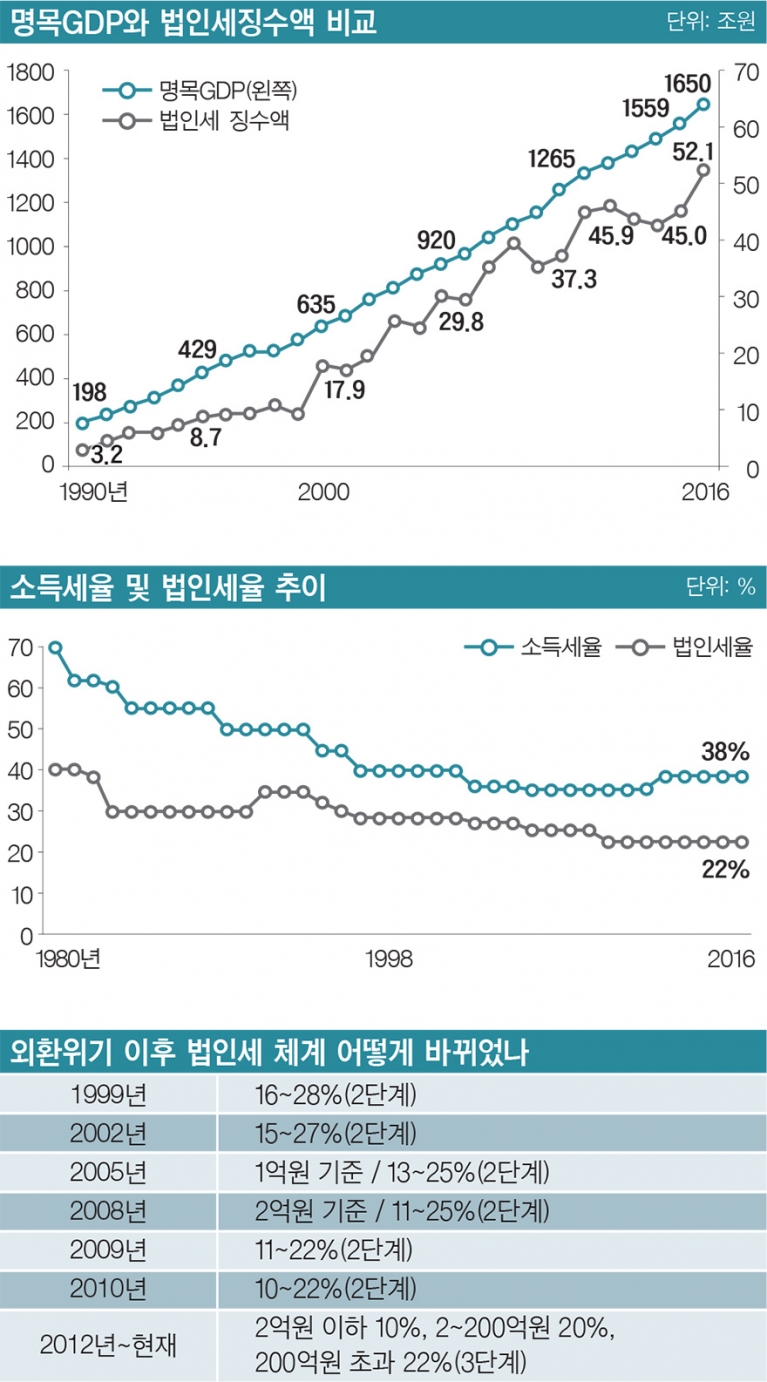

법인세 징수액 증가 속도 경제 성장 속도보다 빨라

|

현재 최고세율 적용받는 국내 기업 1034개한국의 법인세 최고세율은 1950년대 70%대로 높았다. 1970년대 후반까지도 40%대 수준을 유지했으나 지금은 22%로 낮아졌다. 평균 명목세율도 하락하는 추세다. 2009년 최저세율 인하, 2012년 중간 과표구간 신설에 따라 20.7%에서 20% 전후로 떨어진 뒤 지금까지 비슷한 수준을 유지하고 있다. 최고세율을 적용 받는 기업이 전체 법인세에서 차지하는 비중이 매우 크기 때문에 최고세율 인하로 평균도 함께 낮아진 것이다. 최고세율(22%)과 최저세율(10%) 간 격차는 2010년 이후 12%포인트를 유지하고 있다.한국의 법인세 최고세율 22%는 2016년 기준으로 OECD 35개 회원국 중 17위다. 지방세를 포함한 최고세율 24.2%는 19위 수준이다. OECD 회원국 평균 최고세율은 지속적으로 하락해 2016년 22.7%로 떨어졌다. 중앙정부 기준으로 미국과 프랑스, 벨기에가 각각 35%, 33.33%, 33%로 세율이 30% 이상이고, 아일랜드와 스위스는 각각 12.5%, 8.5%로 낮은 편에 속한다.한국의 법인세 징수액 증가 속도는 경제규모 성장 속도보다 2배 가량 빨랐다. 1990~2016년 사이 법인세액은 16배 늘었지만 명목GDP는 8배 확대됐다. 장기적으로 보면 법인세액이 꾸준히 상승 곡선을 그리고 있다. 1997년 외환위기와 2008년 글로벌 금융위기 때 큰 폭으로 감소했다가 경기 회복에 따라 다시 증가하는 형태다. 최근엔 2012년 45조9000억원에 달한 후 감소하다가 2015년 45조원으로 반등했고, 지난해엔 전년 대비 7.1조원(15.7%) 증가했다.기업규모별로는 대기업의 비중이 압도적이다. 2015년 기준으로 최고세율(22%)을 적용 받는 과세표준 200억원 초과 기업 숫자는 1034개(0.2%)다. 그러나 이들이 낸 세액은 전체의 68.4%에 달했다. 특히 과세표준 5000억원 초과 구간에 속하는 법인 47개가 전체 법인세액의 약 3분의 1을 냈다. 이와 달리 최저세율(10%)을 적용하는 과세표준 2억원 이하 법인의 숫자는 전체의 90%에 달하지만 부담하는 세액은 3% 정도다. 최고세율 적용 대상 법인은 2010년 801개에서 2015년 1034개로 증가하는 추세다.

[박스기사] 기업 유치해 고용 늘리려는 세계 각국은 - 치열한 법인세율 인하 경쟁문재인 정부가 일부 기업을 대상으로 법인세율을 올리려는 것과 달리 세계 각국은 법인세율 인하 경쟁을 벌이고 있다. 경기 부양에 필요한 기업 투자를 유도하기 위해 법인세를 낮추고 있는 것이다. 미국 도널드 트럼프 행정부는 현재 35%에 달하는 법인세 최고세율을 20% 초반~25% 수준으로 낮추는 감세안을 추진 중이다. 원안은 15%까지 낮추는 것이었지만 재정적자 우려로 후퇴했다. 프랑스의 에마뉘엘 마크롱 대통령 역시 “기업하기 좋은 나라를 만들고 고용을 창출하겠다”며 33.3%인 현 법인세율을 25%까지로 끌어내리겠다고 밝혔다.한국과 비슷한 경제구조를 가지고 있는 일본은 최고세율을 2000년대 이후 30%에서 유지해 오다 2013년 28.05%로 인하했고 2015년 23.9%, 지난해 23.4%로 거듭 낮췄다. 영국은 법인세율 인하의 성공 사례로 꼽힌다. 1980년대 중반까지 52%에 달했던 세율을 지속적으로 낮춰 지난해 20%로 만들었다. 2014년 한 해 동안만 미국의 글로벌 기업 15곳을 영국으로 유치하는 등의 효과를 봤다. 독일은 2008년 25%에서 15%로 낮춘 후 지금까지 유지하고 있다. 헝가리는 19%였지만 올해부터 9%로 대폭 변경됐다. 독일과 프랑스 등지의 대기업 생산법인을 유치해 고용을 늘리기 위해서였다. 아일랜드는 2015년 정보기술(IT) 기업이 자국에서 연구개발을 해 수익을 올리면 세율의 절반을 감면해 6.25%를 적용하겠다고 발표했다.OECD 회원국 35개 국가 중 2008년 이후 법인세를 인상한 곳은 그리스·칠레·아이슬란드·멕시코 등 6개국에 불과했다. 금융위기 여파로 재정이 악화되면서 궁여지책으로 올린 국가가 대부분이다. 현재 OECD 평균 최고법인세율은 22.7%다. 2000년 30.2%에서 계속 낮아졌다. 한국의 법인세율은 OECD 회원국 중 17위다.