|

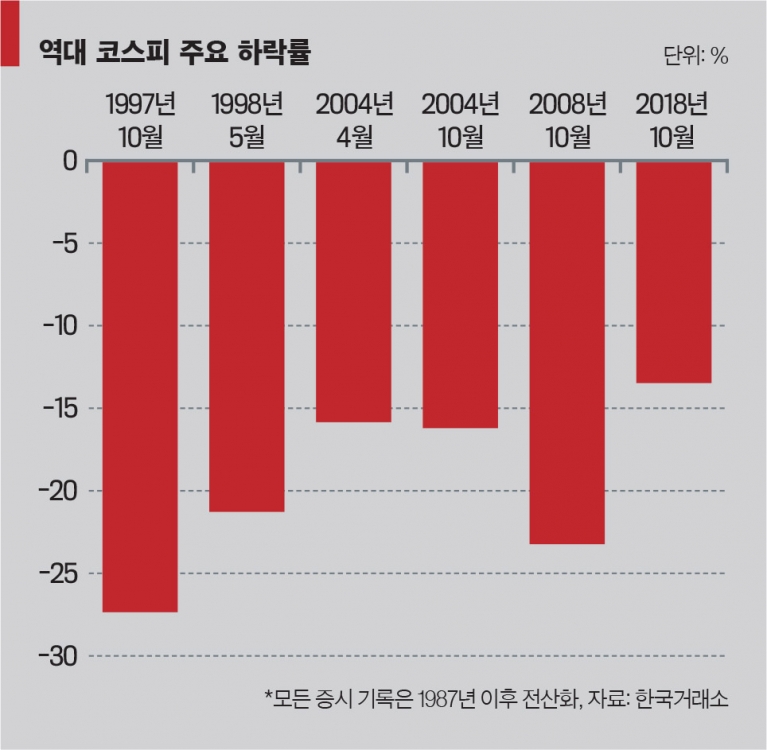

1997년 10월 코스피 -27.25% 기록적 하락코스피 기준으로 월간 하락률이 최고치를 기록했던 것은 1997년 외환위기 무렵이다. 정확히는 1997년 10월로 지금으로부터 11년 전 일이다. 공교롭게도 낙폭이 컸던 이번 한 달, 그리고 2008년의 한 달과 똑같은 10월이었다. 이때 한 달 동안에만 -27.25%라는 기록적인 하락률을 보이면서 상황의 심각성을 나타냈다. 앞서 한보그룹과 삼미그룹 등 대기업이 같은 해 잇따라 부도를 내면서 대량 해고와 경기 악화로 이어졌고, 동남아에서도 외환위기가 연쇄적으로 일어나면서 한국에 악영향을 미쳤다. 이는 증시 위기로 직결됐다. 직후 기업들이 더 많이 도산하면서 외환보유액이 급감, 국가 부도 위기에 처하자 김영삼 정부는 국제통화기금(IMF)에 구제금융을 요청해야 했다.1998년 5월 -21.17%의 하락률도 기록적이다. 외환위기의 충격과 마주한 당시 투자자들은 또 한 번 비명을 질러야 했다. IMF가 구제금융 조건으로 한국 정부에 요청했던 부실기업 정리 절차가 본격화하면서 그 충격이 증시에 전해진 것으로 분석됐다. 이 무렵 김대중 정부는 외국인 투자 유치 종합대책을 발표하고(98년 4월 27일), 외국인의 주식 투자 한도를 폐지(98년 5월 16일)하는 등 노력을 기울이면서 증시의 충격 완화에 나섰다.그로부터 10년 후인 2008년 10월엔 -23.13%가 하락했다. 미국의 리먼브라더스(파산)와 메릴린치(매각) 등 대형 금융사들이 시장에서 떨어져나가면서 촉발된 글로벌 금융위기 때다. 당황한 전 세계 은행들이 유동성 확보를 위해 앞다퉈 대출금 회수와 보유 자산 매각에 나서면서 국내 시장에도 큰 충격을 안겼다.이 같은 커다란 경제위기 무렵 외에 코스피의 월간 하락률이 높았던 때로는 2004년 4월(-15.74%)과 같은 해 10월(-16.10%)이 있었다. 정보기술(IT) 분야에서 이른바 ‘닷컴 버블’ 현상이 붕괴한 여파가 작용한 데 따른 현상으로 풀이됐다. 닷컴 버블은 1990년대 중반부터 2000년대 초반까지 IT에서 특히 인터넷 관련 산업이 급성장하면서 관련 글로벌 주가가 급등하고, 이에 따라 생겨났던 일종의 거품 경제 현상을 가리킨다.미국이 대표적으로 겪었던 닷컴 버블에서 한국도 예외는 아니었다. 외환이기 이후 ‘벤처 붐’이 일면서 IT 분야에서 생겨난 수많은 벤처기업이 상장돼 투자자들의 돈을 끌어 모았지만, 당장의 기업 가치나 불투명한 성장성에 비해 과도하게 주가가 급등한 경우가 많다는 논란이 끊이지 않았다.이때 등장한 네이버와 엔씨소프트 등의 일부 벤처기업은 살아남아 오늘날까지 대기업 수준으로 성장하는 데 성공하면서 국가 경제에 보탬이 되고 있지만, 대다수는 버블이 꺼지면서 그대로 무너진 채 살아남지 못했다. 2000년 2조211억원에 달했던 국내 벤처 투자액은 버블이 꺼진 2004년엔 그 3분의 1에도 못 미치는 6044억원으로 쪼그라들었다. 자연스레 주가 버블도 걷히기 시작했다.다만 2004년의 경우는 IT라는 일부 업종에서 위기가 불거지면서 일시적인 증시위기로까지 이어졌음에도, 98년이나 2008년처럼 국가적인 경제 위기에 따른 증시 위기는 아니었다는 점에서 차이가 있다. 한국은행에 따르면 2004년 한국의 경제성장률은 4.9%로 직전 해인 2003년(2.9%)이나 이듬해인 2005년(3.9%)보다 오히려 높았다. 1997년 외환위기 땐 경제성장률이 -5.5%, 금융위기 때인 2008~2009년엔 2.8%와 0.7%였다.이런 과거 사례와 비교할 때 또 하나 주목할 대목은 공매도 추이다. 코스피와 코스닥의 10월 누적 공매도 금액은 12조 7688억원으로, 전산 조회가 가능해진 2008년 6월 이후 월간 최대치였다. 공매도 비중(증시 전체 거래대금 대비 공매도 거래액 비율) 역시 6.36%로 최고치였다. 특히 10월 들어 급락 장세가 연출되기 시작했던 22일 이전까지 평균 4700억원이었던 일일 공매도 거래대금은 25일 7400억원, 26일 5600억원, 29일 5500억원으로 각각 급증했다. 이번 대폭락 장세에 공매도가 상당 부분 영향을 미쳤음을 짐작할 수 있게 하는 대목이다. 공매도는 주식을 빌려 매매한 후 약속된 시일에 다시 갚도록 한 제도다. 이런 공매도에 나선 기관이나 외국인 투자자라면 주가가 떨어질수록 이익을 볼 수밖에 없다. 구조적으로 이들이 하락장에 주식을 계속 내던지면서 더 큰 폭락을 조장하거나, 최소한 매수를 멈추면서 하락장을 묵과할 개연성이 그만큼 크다. 10월 한 달 간 큰 손실을 떠안은 개인투자자들이 청와대 국민청원 온라인 게시판에서 “한시적으로라도 공매도를 금지해 달라”고 연일 목소리를 높인 이유다.

2008~2009년 공매도 한시 금지로 증시 안정화실제로 과거 증시 위기 때 정부가 한시적으로 공매도 금지 조치를 취하면서 증시 안정화에 나서기도 했다. 예컨대 이명박 정부는 2008년 10월 모든 종류의 공매도 금지를 한시 도입하면서 금융위기 여파에 따른 대폭락 장세를 최소화하는 데 나섰다. 이후 2009년 5월까지 7개월 간 이를 연장했고, 같은 해 6월부터 비(非)금융주를 시작으로 공매도 금지를 해제했다. 2009년 초 1200포인트도 쉽게 회복하지 못했던 코스피는 2009년 7월 1500포인트를 회복하고 2010년 12월 다시 2000포인트를 돌파하는 등 안정을 되찾았다. 개인투자자들이 문재인 정부에 공매도 금지와 같은 좀 더 적극적인 증시 안정화 방책 마련을 주문한 이유다.그러나 정부는 신중한 입장이다. 최근의 대폭락 장세는 주로 국가적인 경제 위기에서 비롯됐던 과거와 양상이 다르며, 이 때문에 국제적으로 공매도 한시 금지에 대한 동의를 구하기가 쉽지 않다는 것이다.거래소 관계자는 “2008년 공매도 한시 금지는 해외 금융당국들과 논의한 끝에 동시 마련했던 조치”라며 “현재로선 공매도 한시 금지를 검토하고 있지 않다”고 전했다. 섣불리 한국만 공매도를 금지할 경우 외국인 투자자들이 더 주식을 던지고 떠나면서 증시에 ‘또 다른 충격’을 야기할 수 있다고 보는 측면도 있다. 정부 관계자는 “대외적인 요인 때문에 국내 금융시장이 불안한 건 사실이나 10년 주기설 같은 비관론은 너무 앞선 얘기”라며 “다만 다각도로 증시 안정화에 나설 방침”이라고 말했다.