모바일 앱 통한 서비스 다양… 저축 필요성, 자금 여력 부족한 젊은 세대 호평

▎앱으로 이용자의 잔돈을 모아 목돈으로 바꿔주는 서비스가 해외에서 인기를 모으고 있다. / 사진:© gettyimagesbank |

|

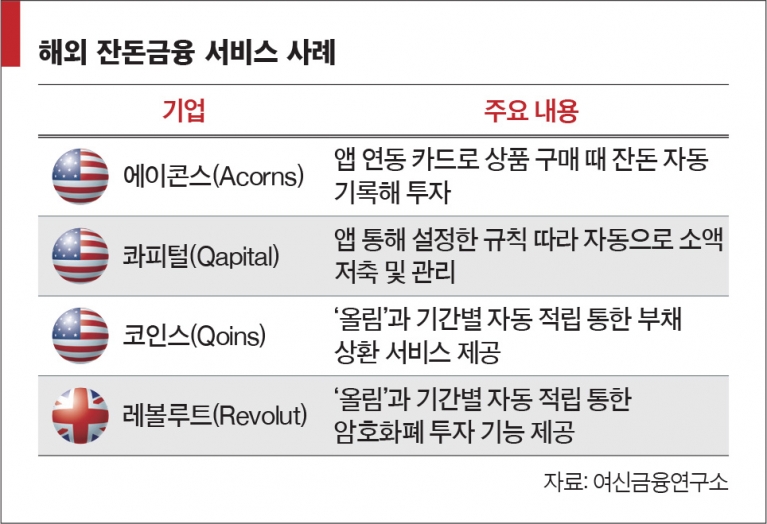

신용카드나 체크카드로 어떤 물건을 살 때, 또는 서비스의 대가로 돈을 낼 때 발생하는 거스름돈(잔돈)을 모아 저축하거나 투자하는 이른바 ‘잔돈금융’이 해외에서 인기다. ‘티끌 모아 태산’이라는 한국 속담이 있듯이 해외 곳곳에서도 경기 불황에 허리띠를 졸라맨 소비자가 늘었고, 이들을 겨냥한 간편 잔돈금융 서비스 업체 역시 증가했다. 금융 선진국 미국은 잔돈금융이 발달한 대표적인 곳이다. 2012년 설립된 미국 스타트업 에이콘스(Acorns)는 ‘잔돈을 투자하세요(Invest your spare money)’라는 홍보 문구로 수년째 현지 소비자와 만나고 있는 잔돈금융 업계 선발주자다. 이 업체는 모바일 애플리케이션(앱)과 연동된 카드로 소비자가 결제했을 때 앱의 ‘올림(round up)’ 기능으로 잔돈을 자동 기록해준다.그리고 그 잔돈으로 이용자를 위해 펀드·주식·채권 등에 투자해준다. 예컨대 기록된 잔돈이 최소 5달러 초과의 일정 금액이 되면 해당 금액은 이용자의 계좌에서 투자 계좌로 자동 이체된다. 이용자가 4달러 50센트짜리 물품을 구입하면서 5달러를 결제했다면 잔돈 50센트를 투자해주는 식이다. 이용자가 사전에 자신의 연령대와 목표, 임금이나 소비 성향 등을 입력해 ‘보수적’ ‘공격적’ 등 자신에게 맞는 투자 패턴을 설정할 수 있다. 투자액 5000달러 미만의 이용자는 월 1달러의 기본 이용료만 내면 앱을 통해 잔돈을 모아 불리는 것을 목표로 삼을 수 있다. 5000달러를 모으면 0.25%의 관리 수수료를 내면 된다. 월 이용료 2~3달러를 내면 개인퇴직연금계좌(IRA) 같은 추가 투자 서비스를 받을 수도 있다.

앱의 ‘올림(round up)’ 기능으로 잔돈 기록에이콘스는 이용자들이 온라인 쇼핑으로 얻은 캐시백(cash back) 금액을 투자 계좌로 입금해주거나, 자사 앱이나 브라우저 확장 프로그램을 경유해 제휴 가맹점에 접속한 다음 상품을 구입했을 때 금액의 일정 비율을 투자 계좌로 입금해주는 서비스도 운영 중이다. 장명현 여신금융연구소 연구원은 이런 서비스에 대해 “스마트폰 같은 모바일 기기엔 친숙하지만 저축과 투자엔 소극적이던 젊은층을 중심으로 성장 중”이라고 분석했다. 코트라(KOTRA)는 지난 2015년 말 펴낸 [2016 한국인이 열광할 12가지 트렌드] 책에서 그 배경을 다음과 같이 짚은 바 있다. ‘미국에서 소비 트렌드를 선도하는 위치로 급부상한 밀레니얼 세대(1980년대 초반~2000년대 초반 출생한, 정보통신기술(ICT)에 능통한 세대)는 2020년 미국 전체 소매액의 30%에 달하는 1조4000억 달러(약 1682조원)를 소비할 것으로 예측된다. 하지만 2008년 글로벌 금융위기 전후로 사회에 진출한 밀레니얼 세대의 경제적 현실은 좋지 않다.’한 예로 미국 대학 졸업생이 상환해야 하는 평균 학생융자금은 2005년 1만7233달러에서 2014년 2만8400달러로 급증했다. 이와 달리 미국의 만 25~34세 젊은층이 기록한 2013년 실질적 평균 주급은 708달러로 2010년(743달러) 대비 35달러 감소했다. 2014년 기준 만 35세 이하 미국 성인의 저축률은 -2%로, 6%를 기록한 45~54세 연령층이나 13% 이상을 기록한 55세 이상 연령층보다 훨씬 저조했다. 여신금융연구소에 따르면 2017년 조사에서도 미국의 만 18~24세 연령층 중 46%는 저축액이 전무한 상태인 것으로 나타났다. 젊은 세대가 저축과 투자에 대한 중요성을 잘 인식하지 못하고, 인식하더라도 각종 현실적인 어려움 때문에 여유가 없어 실천에 옮기지 못하는 경우가 많다는 얘기다.이런 상황에서 구원투수처럼 등판한 것이 잔돈금융 서비스라는 분석이다. 에이콘스는 평소 투자에 관심이 있어도 진입장벽이 높다고 여겨 적극적으로 실천하지 않던 젊은층에게 다가서고자, 대학생들이 기본 서비스에 한해 무료로 이용할 수 있도록 했다. 과감한 소비자 유치 정책도 인기몰이의 비결이었다. 에이콘스는 다른 소비자를 소개한 기존 소비자에게 5달러씩 준다. 또 앱에서 바로 모바일 메신저나 소셜네트워크서비스(SNS) 친구를 초대할 수 있도록 했다. 이를 통해서 업체 역시 이득을 보는 윈-윈(win-win)의 사업이다. 이병태 카이스트(KAIST) 경영대학 교수는 “에이콘스는 2018년 기준 350만 명이 넘는 고객을 확보했는데, 젊은층 사이에서 입소문이 퍼진 효과로 고객 유치 비용이 다른 금융사 대비 50분의 1 수준에 불과했다”고 설명했다.콰피털(Qapital)과 코인스(Qoins)도 미국에서 잔돈금융 서비스로 성공한 스타트업이다. 콰피털은 앱을 통해 설정한 일정 규칙에 따라 자동으로 소액을 저축해준다. 예를 들어 점포별로 목표 예산을 설정한 후 해당 예산보다 적게 지출했을 때 차액을 저축해주는 스펜드 레스 룰(Spend Less Rule), 애플의 운동 관리 앱과 연동해 일정 목표를 달성했을 때 저축해주는 애플 헬스 룰(Apple Health Rule), 이용자가 설정한 올림 액수에 따라 카드 결제 때 잔돈을 기록해 자동 저축해주는 라운드 업 룰(Round Up Rule) 등이 있다. 항목별 소비 관리 서비스를 제공하기도 한다. 기본 이용료는 월 3달러이며 6~9달러를 냈을 때 투자 자문과 같은 추가 서비스를 받을 수 있다. 코인스는 2017년에 설립된 후발주자다. 앱의 올림 기능 또는 기간 별 자동 적립을 통해 조성한 금액으로 이용자가 보유한 부채를 상환해주는 서비스로 차별화했다. 신용카드 대출부터 학자금 대출까지 잔돈을 모아 일정량의 부채 상환이 가능하다. 월 1.99달러의 이용료를 내면 되며 이용료는 월 1회 이뤄지는 부채 상환 때 상환액에서 차감하는 방식으로 납부된다.

“잔돈금융 필요성 커져, 해외 사례 참고해야”금융업이 발달한 영국에서도 잔돈금융이 인기다. 2015년 설립된 현지 핀테크 업체 레볼루트(Revolut)는 지난해 5월 앱의 올림 기능 또는 기간별 자동 적립을 통한 암호화폐 투자 기능 ‘벌트스(Vaults)’를 출시, 서비스하면서 잔돈금융 소비자를 사로잡고 있다. 장명현 연구원은 “잔돈금융으로 학자금 대출을 갚거나 암호화폐에 투자하는 일이 가능해졌을 만큼 (잔돈금융) 서비스의 혁신과 활성화가 병행되고 있다”며 “해외에서만큼 국내에서도 잔돈금융의 필요성은 계속 커지고 있어, 국내 금융사들이 해외의 다양한 아이디어를 참고해 잔돈금융 수요를 충족할 수 있는 서비스를 개발하는 데 힘쓸 때”라고 지적했다.