“1000조원까지 간다.” 국내에 도입된 지 9년이 된 퇴직연금 시장은 약 90조원 규모로 성장했다. 퇴직연금 제도의 단계적 의무화가 시행되면 시장 규모는 훨씬 더 커질 전망이다. 정부는 2016년부터 기업 규모에 따라 단계적으로 퇴직연금제도 도입을 의무화해 2022년 전면 적용할 방침이다. 자본시장연구원은 사적연금 활성화 대책이 도입되면 2030년 퇴직연금 시장규모가 1000조원으로 커질 수 있다고 내다봤다.그렇다면 퇴직연금 수익률이 높은 곳은 어디일까. 퇴직연금 가입자의 선택에 도움을 주기 위해 퇴직연금 운용사의 7년 누적평균 수익률을 제시한다. 본지가 제시한 평균 수익률은 실적배당형 상품만 기준으로 계산했다. 원리금보장형은 가입 당시 미리 상품 수익률을 제시하기 때문에 퇴직연금 사업자가 제대로 운영을 지시했는지 여부와 관련성이 낮다고 판단해 집계에서 제외했다.

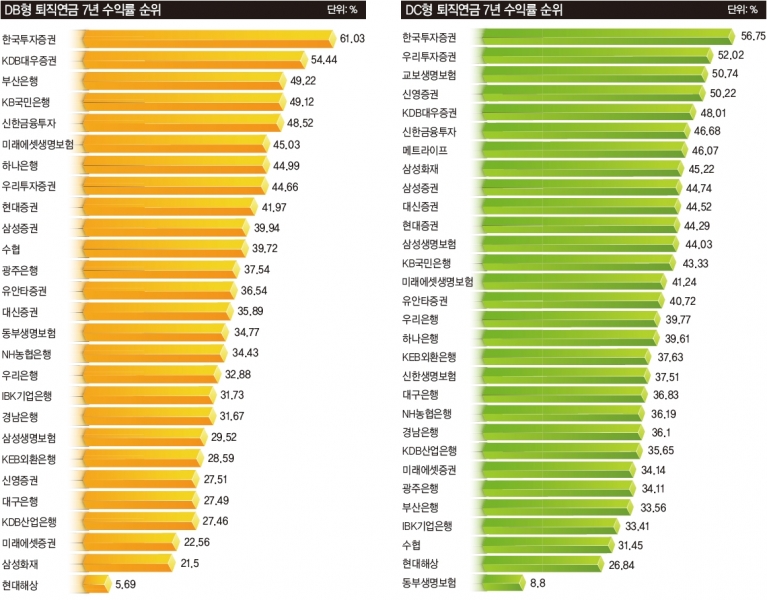

DB형 상품 수익률 증권사> 은행 >생보. 손보 순확정급여(DB)형 비원리금보장 퇴직연금 상품의 경우 가장 높은 7년 수익률을 기록한 곳은 한국투자증권이다. 61%가 넘는 높은 수익률을 기록해 전 업계 통틀어 1위였다. 7년 전 한국투자증권의 비원리금보장 퇴직연금 상품에 1000만원을 넣어뒀다면 지금 1610만원으로 불어났다는 의미다.한국투자증권이 DB형 퇴직연금 수익률에서 빼어난 성적을 기록한 비결은 뭘까. 통상 금융사들은 고객들의 관심이 많은 확정기여(DC)형 상품을 DB형으로도 추천하는 경우가 많다. 하지만 한국투자증권은 DB형 전용 상품을 별도로 구성했다. DC형 상품과 동일하게 운용하는 다른 사업자와 차별화되는 부분이다. 한국투자증권 외에도 DB형 장기 수익률은 증권 업종 금융사가 상대적으로 높았다. 7년 이상 퇴직연금 상품을 판매했던 10개 증권사의 평균 수익률은 41.35%로 은행권(36.24%)이나 생보(36.44%), 손보(13.6%) 등 다른 업권보다 높은 수준을 기록했다. 장기간 운용하는 퇴직연금의 특성상 장기 수익률이 높을 수록 상대적으로 운용을 잘하고 있는 금융사라고 보면 된다.수익률 2위는 KDB대우증권이다. KDB대우증권은 2007년부터 지난해까지 운용한 퇴직연금 상품 평균 수익률 54.4%를 기록했다. 5위 신한금융투자(48.52%), 8위 우리투자증권(44.66%), 9위 현대증권(41.97%), 10위 삼성증권(39.94%) 등 수익률 상위 10위 중 6곳이 증권사였다. 미래에셋증권은 수익률이 22.56%에 그쳐 증권사 중 가장 낮은 수익률을 기록했다. 신영증권(27.51%) 역시 수익률이 좋지 않다.은행 중에서는 부산은행의 장기 수익률이 가장 높았다. 7년 수익률은 49.22%다. 전체 순위로는 3위. KB국민은행의 7년 수익률도 49.12%로 부산은행과 엇비슷했다. 이와 달리 KDB산업은행은 은행권 퇴직연금 사업자 중 DB형에서 가장 낮은 수익률을 기록했다. 27.46%에 불과하다. 대구은행 역시 7년 수익률 27.49%로 큰 차이가 없다. KEB외환은행은 20%대의 저조한 수익률을 기록해 성과가 좋지 않았다.보험 업계는 DB형 퇴직연금 수익률이 전체적으로 다른 업권보다 좋은 편은 아니다. 다만 그중에서도 미래에셋생명보험은 뛰어난 수익률을 자랑한다. 7년 평균 45%를 상회하는 수익률로 전체 6위에 올랐다. 전체 보험사 중 7년 수익률이 40%를 넘은 보험사는 미래에셋생명이 유일하다.생명보험사에 비해 손해보험사 성과는 더 안 좋다. 36만명 이상의 가입자를 확보한 삼성화재는 21.5%의 수익률을 기록하는 데 그쳤다. 현대해상은 수익률이 불과 5.69%에 그쳐 전체 27개 금융사 중 꼴찌를 기록했다. 지난 7년 동안 우리나라 물가상승률이 8% 올랐다는 점을 감안하면 현대해상 퇴직연금은 안 굴리느니만 못한 게 아니냐는 결론이 나온다. 이에 대해 현대해상은 “타 보험사보다 자산을 안정적으로 투자한다는 전략이 있어 보수적으로 채권이나 공공채 위주로 투자하다 보니 수익률이 상대적으로 낮은 편이다”라고 설명했다.한편 최근 성과는 대부분 0~1%대 수익률에 그쳤다. 2014년 1~3분기 수익률을 산술평균한 결과 신한생명보험(3.24%)을 제외하면 모두 고만고만한 수익률을 보였다. 최악의 퇴직연금 수익률을 기록 중인 금융사는 LIG손해보험으로 전체 금융사 중 유일하게 마이너스 수익률(-0.31%)을 기록 중이다. 장기 수익률 순위 4위인 KB국민은행은 올해 수익률 2.22%로 여전히 최상위권에 이름을 올리고 있다. 장기 수익률 꼴찌인 현대해상은 최근 수익률도 0.26%로 꼴찌 수준. 전체 41개 금융사 중 40위다.

DC형 상품 수익률도 증권사 강세DB형과 마찬가지로 DC형도 증권 업계의 퇴직연금 수익률이 전반적으로 은행이나 보험사보다 높다. 7년 이상 퇴직연금 운용 성과가 있는 10개 증권사의 7년 평균 수익률은 46.21%로 보험업계(37.56%)나 은행업계(36.47%)보다 높았다.수익률 1위는 한국투자증권이다. 한국투자증권은 DB형에서 전체 수익률 1위를 기록한 데 이어, DC형에서도 7년 수익률 56.75%로 수위를 차지했다. 임영빈 한국투자증권 퇴직연금운영부 기획팀장은 “다른 퇴직연금 사업자가 제공하는 않는 ‘추천 포트폴리오’와 ‘알림 서비스’가 비결”이라고 말했다. ELS나 펀드 등 일반 금융상품이 투자자의 호주머니에서 직접 돈이 나가는반면, 퇴직연금은 회사가 근로자 대신 돈을 근로자가 원하는 곳에 투자해주는 개념이다. 따라서 일반 금융상품보다 퇴직연금은 투자 관심도가 떨어지는 경우가 많다. 하지만 한국투자증권은 상품 포트폴리오를 언제 어떻게 바꿔야 수익률이 상승하는지 추천포트폴리오를 수시로 만들어 고객들에게 알림 서비스를 제공했다. 언제, 어떤 이유로 상품 구성을 바꿔야 한다는 내용을 고객에게 알리는 것이다.증권사 중에서는 한국투자증권 이외에도 우리투자증권(52.02%)과 신영증권(50.22%)이 수익률 50%를 넘었다. 7년 전 1000만원을 넣어뒀을 때 이 돈이 1500만원 이상으로 불어나기 위해서는 한국투자증권과 우리투자증권, 신영증권 퇴직연금 상품에 가입했어야 했다는 의미다. 이외에도 다수의 증권사가 상위권이다. 미래에셋증권은 DB형에 이어 DC형 장기 수익률도 좋지 않았다. 7년 누적 비원리금보장상품 수익률은 34.14%로 전체 30개 금융사 중 24위다. 미래에셋증권을 제외하면 모든 증권사가 DC형 퇴직연금 7년 수익률이 40% 이상이다.DB형에서 상대적으로 성과가 좋지 않았던 보험사들도 DC형 운영은 잘했다는 평가를 받을 만하다. 교보생명보험을 비롯해 메트라이프·삼성화재·삼성생명보험·미래에셋생명보험 등 5개 보험사가 수익률 40%를 넘어섰다. DB형 수익률이 40%를 넘는 보험사는 단 하나에 불과하다. 현대해상과 동부생명보험은 전 업권을 통틀어 유일하게 30% 미만의 수익률을 기록했다. 현대해상은 7년 수익률 26.84%로 전체 29위, 동부생명은 8.8%로 전체 꼴찌다.은행권 수익률은 40% 안팎으로 비슷비슷한 편이다. KB국민은행 운용 성과가 그 중에서 가장 좋다(43.33%). 우리은행·하나은행·KEB외환은행도 37~39%대 안팎의 준수한 수익률을 기록했다. 반대로 수협(31.45%)과 IBK기업은행(33.41%)은 수익률이 상대적으로 좋지 않다.저금리 여파로 DC형 단기 수익률은 DB형보다 편차가 적었다. 45위 KDB생명보험(0.3%)부터 1위 신한생명보험(2.42%)까지 수익률 편차가 2.12% 포인트에 불과했다. 수협(2위)·KB국민은행(3위)·광주은행(4위)이 신한생명과 함께 2% 이상의 수익률을 기록 중이다. 이와 달리 현대해상(0.33%)·LIG손보(0.64%)·롯데손보 등 손해보험사들은 저조한 수익률을 기록하며 42~44위에 나란히 랭크됐다.

퇴직연금 고르기 ABC - ‘운용방식→ 업권→ 과거 수익률’ 순서로 골라야노후를 준비하는 소비자 입장에서 믿을 만한 퇴직연금 사업자를 고르는 방법은 없을까. 일단 본인이 재직 중인 회사의 퇴직연금 정책부터 파악해야 한다. 특정 기업은 DB형만 도입한 경우가 있다. 이런 경우 DC형에 가입할 수 없다. 반대로 DC형만 가입한 기업도 있다. 물론 DB형과 DC형을 분배해 동시 선택 하도록 한 기업도 있다. 고용노동부 퇴직연금 통계에 따르면 2013년 연말을 기준으로 500인 이상 기업 중 51.6%가 DC형을 선택했고, 32%가 DB형을 택했다. DB형과 DC형을 혼합한 기업은 2.6%였다.자신의 투자 성향에 맞는 방식이 무엇인지 파악할 필요도 있다. DB형은 운용사가 투자를 잘못해 수익률이 설사 마이너스가 난다고 하더라도 정해진 수익률에 따라 퇴직금을 받을 수 있다. 따라서 본인이 안정적으로 퇴직금을 받는 걸 선호하는 유형이라면 DB형이 적합하다. 사회 초년생이나 임금이 큰 폭으로 오를 가능성이 있는 직장인의 경우에도 DB형이 유리할 수 있다. 통상 입사 초반에는 상대적으로 임금 상승폭이 높은 경우가 많기 때문이다. 이런 경우 임금상승률이 투자수익률보다 높을 수 있다.이와 달리 DC형은 근로자가 자유롭게 투자 상품을 선택하고 운용 책임을 진다. 임금상승률이 낮은 업종에 있다거나 기본금이 적고 성과급이 많은 직종에 근무한다면 차라리 퇴직금을 직접 운용하는 것이 나을 수 있다. 따라서 언제라도 연봉이 낮아질 가능성이 있고, 그다지 높아질 가능성이 없다면 DC형을 추천한다.회사 정책을 파악한 이후엔 유형을 고른다. 퇴직연금은 원리금보장형과 실적배당형으로 구분된다. 원리금보장형은 가입자에게 정해진 수익률을 보장하기 위해 주로 채권 등에 투자한다. 가입자 입장에서는 애초 가입 당시 보장한 이율만 보면 된다. 하지만 실적배당형은 좀 더 꼼꼼하게 따져봐야 한다. 가입자의 선택과 사업자의 조언에 따라 실적과 수익률이 바뀌는 상품이기 때문이다. 30년 이상 장기 운용하는 퇴직연금의 특성상 수익률 1%포인트가 향후 수천만원의 수령액 차이로 이어질 수 있다.세 번째는 본인에게 적합한 업권을 고르는 것이다. 퇴직연금은 보험사에서만 파는 상품이 아니다. 은행이나 증권사에서도 판매한다. 퇴직연금 적립금은 예·적금과 보험계약, 주식·채권 등 유가증권, 그리고 환매조건부채권(RP) 등 다양한 곳에 투자한다. 따라서 본인이 주로 투자할 금융상품을 보다 잘 운용하는 업권이 유리할 수 있다. 근로자퇴직급여보장법에 따라 금융위원회에 등록된 퇴직연금사업자는 총 52개사다. 5개 은행과 15개 증권사, 21개 손해보험사와 근로복지공단이 퇴직연금사업자 자격이 있다. 퇴직연금 적립액 85조원 중 은행권이 확보한 적립액은 전체의 51.5%로 절반 정도다. 이어 보험사(31.4%), 증권사(16.7%) 순이다.다음은 퇴직연금 사업자를 고를 차례다. 우선 자산건전성을 살펴보는 것은 기본이다. 은행권은 최소 국제결제은행(BIS) 자기자본비율이 8%를 넘어서야 하고, 비율이 높을수록 더 안전한 금융기관이라고 생각하면 된다. 증권사의 경우 영업용순자본비율의 150% 이상, 보험사는 지급여력비율의 100% 이상이다. 자산운용사의 경우 위험대비자기자본비율의 150% 이상이지만 역시 이 비율이 높으면 높을 수록 좋다.자산건전성과 더불어 신경 쓸 부분이 과거 수익률이다. 아무래도 기존에 운용을 잘해서 수익률이 높았다면 향후 수익률도 높을 확률이 있기 때문이다. 특히 수익률은 업체별로 실력 차이가 커서 가장 신경써야 살펴봐야 한다. 여기서 수익률은 단기보다 장기 수익률을 따져보는 게 중요하다. 퇴직연금제도가 도입된 건 벌써 9년이 됐지만 시중에 떠도는 수익률은 단기 수익률인 경우가 많다. 금융회사가 자사에 유리하게 특정 시점의 수익률 자료를 제시하는 경우가 종종 있기 때문이다.

확정급여형(DB·Defined Benefit): 회사가 퇴직금에 해당하는 금액을 퇴직연금 사업자에게 맡겨 퇴직금을 운용한다. 회사가 사업자를 결정하기 때문에 근로자는 적립금운용 수고가 적어진다. 임금상승률 등을 고려해 근로자가 받을 퇴직급여가 고정돼 있고, 운용 수익이나 손실은 회사 몫이다.

확정기여형(DC·Defined Contribution): 회사가 퇴직금을 근로자의 개별 계좌에 적립해주면, 근로자가 퇴직연금 사업자에게 운용을 지시한다. 운용 실적이 좋으면 더욱 많은 퇴직급여를 받는다. 하지만 운용을 잘못하면 손실도 고스란히 근로자 몫이다.- 문희철 기자 reporter@joongang.co.kr