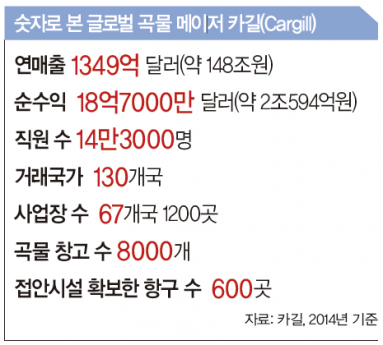

우리 식탁에 오르는 밀과 옥수수의 99%는 해외 곡물 메이저의 ‘작품’이다. 한국농촌경제연구원(KREI)의 해외 곡물 시장정보에 따르면 연간 1300만t에 이르는 국내 곡물 수요 중 밀과 옥수수의 자급률은 각각 0.35%와 0.9%에 불과한 것으로 나타났다. 우리나라는 쌀을 제외한 주요 곡물뿐 아니라 식용 곡물과 사료 대부분을 수입에 의존하고 있다. 국내로 들어오는 곡물을 비롯해 세계 곡물 시장을 점령하고 있는 것은 소수의 해외 메이저다. 이른바 ‘ABCD’로 불리는 아처대니얼스미들랜드(ADM)·벙기(Bunge)·카길(Cargill)·루이드레퓌스(LDC) 등 4대 메이저사가 대표적이다. 업계는 4개사가 세계 곡물 시장의 약 80%를 장악한다고 보고 있다.

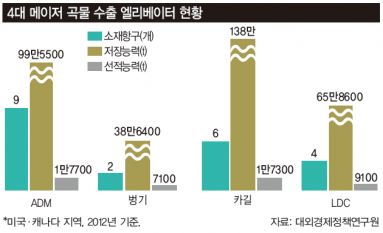

‘곡물금융(곡물·식품금융)’으로 이익 극대화곡물 시장의 ‘양대 산맥’으로 불리는 ADM과 카길은 미국, 벙기와 LDC는 각각 브라질과 프랑스에 기반을 두고 있다. 100년 이상의 역사를 자랑하는 이들 기업은 세계 각 지역에서 곡물의 생산·저장·유통·수송 등을 전방위로 담당하며 세계 곡물 시장을 주무른다. 곡물 메이저들의 경쟁력은 막강한 곡물 저장과 선적 능력에서 비롯된다. 특히 생산한 곡물을 건조·저장·분류·유통하는 시설인 곡물 엘리베이터 확보가 중요하다. 일종의 창고 역할을 하는 엘리베이터는 주로 철도 등 운송시설이 가까운 산지나 강에 자리한다. 소형 엘리베이터에서 모은 곡물은 선박을 이용해 초대형 엘리베이터인 수출 엘리베이터로 전달된다.ABCD 메이저사는 미국·캐나다 등 북미 지역의 58개 수출 엘리베이터 중 21개(2012년 기준)를 보유하고 있다. 이들의 곡물 저장과 선적량은 전체의 각각 41.2%, 43.1%에 달한다. 특히 카길의 저장능력은 138만t으로 세계 최대 수준이며 뒤이어 ADM(99만t)·LDC(65만t)·벙기(38만t)가 차지하고 있다. 이밖에 일본의 젠노가 북미지역에 약 10만t의 저장과 3200t의 선적이 가능한 수출 엘리베이터를 보유하고 있다. 일본의 마루베니 역시 2013년 미국 곡물회사 가비론을 인수하며 24만t의 저장과 2000t의 선적능력을 확보했다.대외경제정책연구원(KIEP)이 발표한 보고서에 따르면 최근 글로벌 곡물 메이저사는 광범위한 영역으로 사업을 확장하고 있다. 내부 역량을 강화하거나 외부 업체와의 전략적 제휴를 통해 종자·비료·가공·운송·금융·컨설팅·바이오연료 등 다양한 사업을 펼친다. 카길과 ADM은 농업생명공학 관련 기업들과의 합작투자를 통해 종자산업에 투자하고 있다. 카길은 몬산토와, ADM은 노바티스와 합작관계를 맺어 유전자변형농산물(GMO)로도 확대하고 있다.ADM은 옥수수를 기반으로 한 바이오연료 생산에 주력하고 있다. 2010년 미국 내에서 18억 갤런(gal)의 에탄올을 생산한 것을 시작으로 주요 사업 분야로 키우고 있다. 벙기 역시 사탕수수를 주원료로 한 바이오연료 생산에 가속도를 붙이고 있다. 카길은 식재료와 제약 부문에까지 진출해 성과를 올린다. 이들의 행보는 곡물을 넘어 금융으로까지 이어진다. 곡물 메이저들이 금융 자회사를 설립해 곡물·식품사업과 금융을 결합한 ‘금융상품화’를 통해 이익을 극대화하고 있다. 곡물 메이저들은 풍부한 자본을 바탕으로 관련 산업의 생산부터 상품화까지 거의 모든 단계를 장악하고 있다. 문진영 KIEP 협력정책팀장은 “곡물 메이저들의 시장지배력이 높아지고, 이윤을 극대화하는 과정에서 소비자나 농가에 부담을 줄 가능성이 있다”며 “자사의 사업에 유리하도록 특정 국제협상이나 국내 제도 도입에 압력을 행사하는 점은 이미 국제사회의 비판을 받고 있다”고 분석했다.업체 간 인수·합병(M&A)도 시장 경쟁력을 강화하는 원동력이다. 이러한 추세는 최근 두 차례 곡물가격이 폭등한 직후 곡물 업계가 호황을 맞이하면서 더욱 두드러지고 있다. KIEP측은 “곡물회사 간 M&A는 신규 시장 진출은 물론 신흥시장의 수요를 충당하기에 용이하다”고 분석했다. 카길은 아시아를 포함한 세계적인 곡물 수요 증가 추세에 발맞춰 2010년 호주 밀 수출업체 AWB를 인수했다. 전 세계 밀 생산량 점유율을 미국과 호주가 양분하고 있고, 호주산 밀이 미국산 밀과 품질이 비슷하면서도 저렴하다는 점을 고려하면 카길은 주요 곡물인 밀 생산에서 튼튼한 새 날개를 달게 된 셈이다.ADM 역시 2012년 호주 곡물업체 그레인코프 인수를 추진했지만 자국의 핵심 산업이 외국 기업에 넘어가는 것에 우려를 표명한 호주 정부의 방침에 따라 무산됐다. 스위스 곡물기업 글렌코어는 2012년 캐나다 비테라를 인수해 캐나다와 호주 시장에 진출했다. 일본 마루베니 역시 미국 곡물 업계 3위였던 가빌론을 36억 달러에 인수해 중국 시장 진출을 꾀했다. 최근에는 아시아와 중동 지역의 국부펀드와 같은 직접 투자 수요가 곡물 업계로 유입되고 있다. 일례로 싱가포르투자청(GIC)은 벙기의 지분 5%를 취득해 최대주주로 올라섰다. 중국투자공사(CIC) 역시 홍콩 기반의 곡물업체 노블 지분 14.5% 매입해 2대 주주가 됐다.

곡물가 급등 후 中·日 신흥 메이저 발걸음 빨라져4대 곡물 메이저의 벽이 높은 가운데 신흥 곡물 메이저들의 약진이 눈에 띈다. 기존 상위권을 점령한 곡물 메이저가 주로 미국이나 유럽을 기반으로 오랜 역사를 지닌 업체라면 신흥 강자는 곡물 소비량이 급증하는 아시아 지역을 주무대로 한다. 대표적인 사례가 지난해 네덜란드 곡물업체 니데라를 인수한 중국 국영식품무역업체 코프코(COFCO)다. 니데라는 1920년 네덜란드·인도·독일·영국·러시아·아르헨티나 등 6개국에 거점을 둔 유럽계 주요 곡물상이 합작해 만든 거대 곡물 업체다. 코프코는 니데라 인수에 이어 홍콩의 노블 그룹과도 설탕·대두·소맥 등의 생산·처리·유통을 위한 합작투자 노블AGRI를 설립하고 지분 51%를 매입했다.코프코는 일찍이 중국 내 생산만으로는 역부족인 곡물 소비량을 충당하기 위해 향후 5년간 관련 업체와의 M&A에 100억 달러 이상 투자할 계획을 2011년 밝힌 바 있다. 코프코의 지난해 매출은 317억달러로 전년 대비 13% 증가했지만 이는 매출 1370억달러에 달하는 세계 최대 메이저 카길에는 크게 못 미치는 수준이다. 아직 곡물 메이저와 맞대결하기엔 이르지만 그러나 결코 만만히 봐선 안 되는 상대라는 게 전문가들의 분석이다. 문 팀장은 “코프코의 국제 곡물시장 진출은 곡물 자급국이던 중국이 이젠 수입국으로 변모했다는 것을 뜻한다”며 “이후 중국은 농산물 수입에 의존하던 자국 내 공급망을 안정화시키기 위해 전 세계적인 유통망 구축을 해나갈 것으로 보인다”고 풀이했다.아시아 지역에서 가장 오랜 전통과 전문성을 보유한 일본 종합상사 역시 공격적인 행보를 보이고 있다. 가빌론 인수에 성공하며 곡물 취급량에 있어 세계 최대 수준을 자랑하는 마루베니를 비롯해 브라질 세아그로의 지분 80%를 확보한 미쓰비시, 브라질 멀티그레인을 인수한 미쓰이가 대표적이다. 전문가들은 아시아 주요 국가들이 곡물가격 급등을 겪으며 곡물 공급의 취약점을 파악한 것이 신흥 메이저의 성장에 불을 지폈다고 분석했다. 이들 기업의 적극적인 움직임이 ABCD 메이저의 독점을 견제할 수 있을지 귀추가 주목된다.