주가 하락, 메자닌 투자로 리스크 커져... 출시 1년 만에 설정액 4900억원으로 급감

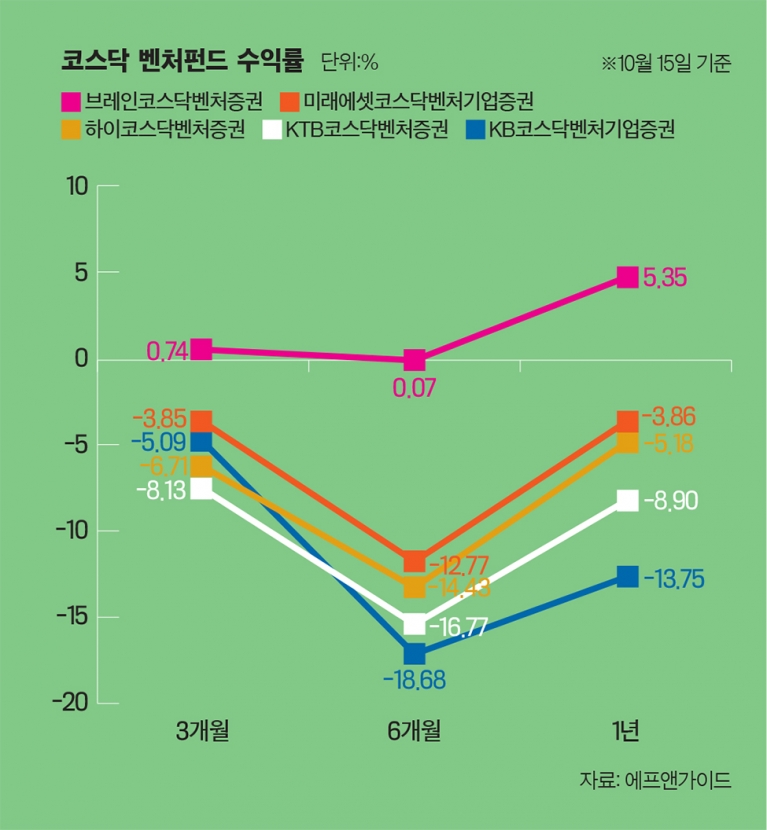

코스닥벤처펀드는 코스닥시장 활성화 방안으로 내놓은 문재인 정부의 1호 관제펀드다. 지난해 4월 출시된 이 펀드는 자산의 50% 이상을 벤처기업 또는 벤처기업 해제 후 7년 이내 코스닥 상장 중소·중견기업의 주식 등에 투자한다. 이 중 펀드자산의 15% 이상은 벤처기업의 신규 발행 주식이나 무담보 전환사채(CB), 신주인수권부사채(BW) 등에 투자해야 한다. 조건을 충족하면 코스닥 신규 상장 공모주의 30%를 우선 배정 받는다. 투자금을 3년간 환매하지 않으면 3000만원까지 10% 소득공제 혜택도 제공한다.정부의 각종 혜택으로 코스닥벤처펀드는 출시 한달 만에 설정액 2조2000억원이 모일 정도로 인기를 끌었다. 그러나 1년 6개월이 지난 지금 설정액은 4분의 1로 쪼그라들었다. 10월 15일 기준으로 펀드 설정액은 4972억원이다.인기가 사그라든 건 저조한 수익률 때문이다. 금융정보업체 에프앤가이드에 따르면 10월 15일 기준 코스닥벤처펀드 12개의 1년 평균 수익률은 -6.79%다. 국내 주식형펀드 수익률(-4.67%)보다도 낮다.개별 종목별로 1년간 수익률을 살펴보면 ‘브레인코스닥펀드’ ‘에셋원공모주코스닥벤처펀드’를 제외한 펀드들은 마이너스 수익률을 기록하고 있다. ‘현대인베스트벤처기업&IPO증권’(-10.70%), ‘삼성코스닥벤처플러스증권’(-12.69%), ‘KB코스닥벤처기업증권’(-13.78%) 등 마이너스 10%대로 떨어졌다.

1년 수익률 -10%대로 떨어져펀드 수익률이 저조한 건 코스닥 시장 상황 때문이다. 올해 초 코스닥 지수가 770선까지 오르자 올 4월 코스닥벤처펀드의 연초 이후 평균 수익률도 10% 안팎을 기록했다. 그러나 7월 들어 코스닥이 700선이 무너지고 8월에는 600선 아래로 떨어지면서 펀드 수익률도 동반 하락했다. 특히 이 펀드가 많이 담고 있는 제약·바이오 업종의 주가 폭락으로 수익률은 더욱 부진했다. 실제로 한국거래소 코스닥 시장의 제약업종 시가총액은 7월 1일 29조5080억원에서 10월 15일 26조7932억원으로 3조원 가까이 줄었다.여기에 메자닌 의무 투자 조건도 인기가 줄어든 원인으로 꼽힌다. 코스닥벤처펀드는 전체 자산의 15%를 채권과 주식의 중간 위험 단계에 있는 전환사채(CB)와 신주인수권부사채(BW), 교환사채(EB) 등에 투자하는 메자닌 채권을 의무적으로 담아야 한다. 메자닌은 주가가 상승했을 때는 주식으로 전환한 후 매도하거나 주가가 하락했을 때는 채권으로 가지고 있거나 상환 청구를 통해 원리금을 받을 수 있다. 주식이 떨어져도 채권이기 때문에 원금보장이 된다는 이유로 투자자에게 인기를 얻었다. 예탁결제원에 따르면 지난해 메자닌 발행 잔액은 16조2020억원에서 올 10월 19조원으로 증가했다.그러나 코스닥시장이 장기간 부진에 허덕이면서 메자닌 투자가 독이 됐다. 메자닌 자산을 주식으로 전환해 현금화하기가 어려워지면서다. 대표적인 예가 라임자산운용이다. 메자닌펀드에 투자한 코스닥 기업 4~5곳의 부실이 발생하면서 이 회사 ‘테티스 2호’에 투자된 1770억원의 환매가 중단됐다.나빠진 코스피 시황에 상장을 철회하는 회사도 등장했다. 소프트개발업체 팡스카이는 지난 8월 코스닥시장 투자심리가 얼어붙고 상반기 실적이 부진하다는 사유로 상장예비심사 청구를 자진 철회했다. 캐릭터 콘텐트 기업인 캐리소프트도 같은 달 회사 가치를 적절히 평가받기 어렵다며 상장을 철회했다가 최근 다시 기업공개(IPO)에 나서기로 했지만 지난번보다 더 낮은 몸값에 상장이 이뤄질 것으로 보인다.문제는 앞으로의 전망도 밝지 않다는 점이다. 현재 코스닥 시가총액의 상위 종목들은 바이오·제약주인만큼 이들의 움직임에 따라 펀드 수익률이 영향을 받을 수밖에 없다. 코스닥 시가총액 상위종목인 신라젠·메디톡스·에이치엘비 등 바이오·제약주들은 최근 임상 성공과 신약개발 기대감으로 주가가 급등했다. 제약·바이오 업종을 대표하는 KRX 헬스케어 지수는 9월 초 이후 현재까지 6%정도 반등했다. 그러나 증시 전체 움직임을 보여주는 코스닥 지수는 3%대 상승에 그치고 있다.여기에 미·중 무역갈등과 일본의 수출 규제 등 시장을 둘러싼 불확실성이 여전한 상황에서 중소형주에 대한 투자심리가 위축될 수 밖에 없다. 또 대내외 악재로 악화한 증시 상황에서 코스닥 상장 기업들도 줄어들 가능성이 크다.

“관제펀드, 정책 홍보수단에 그쳐”일각에서는 코스닥벤처펀드가 정부가 정책 목표를 달성하기 위해 ‘당근’을 주며 끌어모았다가 수익률 부진으로 용두사미에 그친 ‘관제펀드’의 전철을 밟는 것 아니냐는 지적도 있다. 과거 환경과 성장을 동시에 추구하는 기업에 투자하는 ‘녹색펀드’(이명박 정부, 통일이 되면 수혜가 예상되는 기업에 투자하는 ‘통일펀드’(박근혜 정부) 등은 단기간 반짝 인기를 누렸지만, 대체로 저조한 수익률을 기록한 채 시장에서 퇴출됐다.이런 상황에서 정부는 일본의 수출 규제 대응을 위해 소재·부품·장비(소부장) 기업에 투자하는 소·부·장 펀드를 출시해 논란이 되고 있다. 1000억원 규모로 조성되는 이 펀드는 공모펀드가 사모펀드에 투자하는 사모투자 재간접펀드 방식이다. 일반인에게서 700억원을 모집하고 나머지 300억원은 한국성장금융이 후순위 투자하기로 했다. 30%의 손실이 나면 후순위로 투자한 한국성장금융이 떠안는다.‘1호 소부장 펀드’이자 문재인 대통령이 5000만원을 투자한 NH-아문디자산운용의 ‘필승코리아 펀드’의 경우 당초 취지와 달리 삼성전자·LG화학 등 대형주 투자 비중이 크다. 소·부·장 기업 투자 비중은 30% 선에 그치고 있다. 지난 8월 설정 이후 10월 16일 기준 수익률은 7.18%다. 한 자산운용사 대표는 “정부의 관제펀드는 정책적 홍보수단으로 출시되는 만큼 해당 기업들의 주가가 일시적으로 오를 수 있다”면서도 “지속적인 수익을 내려면 기업의 실적과 환경이 뒷받침되야 하는데 중소·벤처기업 투자로 꾸준한 수익을 내기란 쉽지 않다”고 말했다.- 김성희 기자 kim.sunghee@joongang.co.kr