정기예금 이탈 지속… 코스닥 공모주, 주식연계 채권 공모도 ‘활활’

▎ 사진:한국거래소 |

|

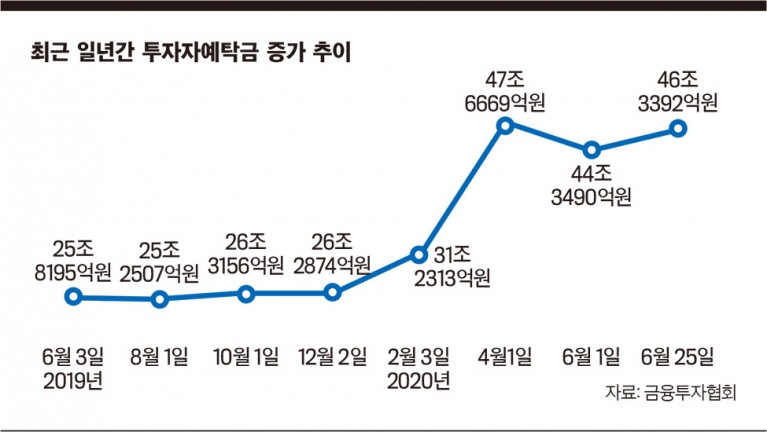

기준금리 0.5%의 ‘저금리 시대’가 장기화할 것으로 보이면서 공모 시장이 불타오르고 있다. 은행 예금으로는 연간 1%대 수익을 거두기도 어려운 상황에서 단기간 시세차익을 노려볼 수 있는 공모 시장에 기대감이 커졌기 때문이다. 더구나 상반기 ‘올스톱’ 했던 공모 시장이 일제히 포문을 연 것도 호재다. 다만 일각에서는 단기 시세차익을 노린 접근은 위험할 수 있다는 점을 지적하고 있다.전국은행연합회에 따르면 7월 7일을 기준으로 국내 18개 시중은행들의 예금 상품 평균 금리는 0.80%에 그친다. 각종 우대 조건을 모두 적용한 최고 우대금리를 기준으로 해도 평균 금리는 1.08%에 불과하다.이 때문에 은행권 정기예금에서는 자금 이탈이 가시화되고 있다. 신한은행과 KB국민은행, 우리은행, 하나은행, NH농협은행 등 5대 시중은행에 따르면 6월말 정기예금 잔액은 633조914억원을 기록했다. 한달 전인 5월 말과 비교하면 10조6785억원이 줄어든 금액이다. 시중은행의 정기예금 잔액은 지난 3월에는 652조3277억원이었으나 이후 3개월 동안 꾸준히 하락세를 보이고 있다.반면 증시에 투자하기 위한 대기 자금인 투자자예탁금은 6월말 기준 46조원을 넘어서면서 지난해 말에 비해 20조원 가량 증가했다. 이렇게 쌓인 자금이 몰린 곳은 공모 시장이다. 지난 7월 2일 상장한 SK바이오팜은 상장 후 5거래일 연속 상승세를 이어가면서 공모가 대비 342.8%의 수익률을 기록했다. SK바이오팜 상장에는 청약 증거금만 31조원이 몰리면서 경쟁률 323대 1을 기록하기도 했다. 청약 증거금 기준으로 사상 최고치다.

정기예금 줄고, 투자자예탁금 증가투자자들은 SK바이오팜에 열광하고 있지만 금융투자 업계에서는 공모 시장의 화려한 복귀는 이미 그 전부터 시작됐다고 보고 있다. SK바이오팜보다 먼저 상장한 드림씨아이에스는 상장 첫날인 5월 22일 종가 기준 공모가 대비 104.7% 상승 마감했고, 6월 22일 상장한 엘이티도 상장일 종가 기준으로 공모가 대비 159.62%나 올랐다.공모 시장을 향한 투자자들의 러브콜은 계속되고 있다. 7월 1 일 상장한 마크로밀엠 브레인과 7월 3일 상장한 위더스제약은 청약 경쟁률로 각각 888대 1, 1082대 1을 기록했다. 상장일 종가 기준 공모가 대비 수익률은 각각 136.03%와 116.35%다. 허재환 유진투자증권 연구원은 “한국뿐 아니라 미국에서도 ‘Zoom Info’가 상장 후 100% 넘게 오르는 등 기업 IPO에 대한 관심이 뜨겁다”며 “주식시장에 대한 관심과 시장 에너지가 강하다는 반증”이라고 설명했다.공모 흥행 성공과 급등 흐름은 주식 시장에만 국한되지 않는다. 이미 상장한 기업들의 주식을 확보할 수 있는 주식연계 채권 공모시장에서도 대규모 자금이 몰렸다. 6월 중순 진행된 현대로템의 전환사채(CB) 일반 청약에는 1655억원 모집에 7조8986억원의 자금이 몰렸다. 경쟁률은 47.72대 1로 청약 경쟁률만 놓고 보면 수백 대 1의 경쟁률을 기록한 공모주들과 비교하기 어렵지만, 주식연계채권 공모에 참여할 수 있는 투자자는 사실상 고액 자산가와 기관 투자자들이라는 점을 감안하면 상당한 자금이 몰린 셈이다. 청약시 증거금 50%를 요구하는 공모주와 달리 채권청약에서는 증거금 100%를 적용하고 있다.전환사채는 발행 시 정해 놓은 주식 전환가격으로 채권을 주식으로 바꿀 수 있는 상품이다. 현대로템의 전환 가격은 9750원이지만 7월 8일 종가는 1만6650원을 기록하고 있다. 주식 전환 청구가 7월 17일부터 가능하기 때문에 이날까지 주가가 70% 하락하지 않는다면 차익을 낼 수 있다는 이야기다. 전환하지 않고 채권으로 보유할 경우 현대로템 채권은 분기별로 연 1%의 이자를 지급한다.주식연계 채권의 공모 흥행 행진은 한진칼의 신주인수권부 사채(BW)에서도 확인할 수 있다. 7월 1일 마감된 한진칼의 신주인수권부 사채 공모에는 3000억원 발행에 7조3000억원 가량의 자금이 몰리면서 경쟁률 24.4대 1을 기록했다. 한진칼 신주인수권부 사채 흥행의 원동력은 경영권 다툼으로 요약된다. 신주인수권부 사채는 채권에 신주를 인수할 수 있는 권리가 붙어 있는 형태이기 때문에 사실상 신주를 발행한 것과 같기 때문이다.이번에 발행한 신주인수권이 모두 행사되면 한진칼의 총 발행 주식 대비 지분율은 5% 가량이다. 단순 지분율은 높지 않지만 현재 경영권 갈등을 벌이고 있다는 점을 감안하면 판세를 좌우할 수 있는 규모다. 현재 조원태 회장 측이 보유한 한진칼 지분율은 41% 가량이고, KCGI·반도건설·조현아 전 대한항공 부사장 등 3자 연합의 합산 지분율은 45% 수준으로 추정되고 있다.

낮은 행사가격에 주식연계 채권 각광경영권 분쟁으로 인한 주가 상승 가능성과 함께 신주인수권 행사가격이 현재 한진칼 주가보다 낮다는 점도 투자 포인트로 꼽힌다. 이번 신주인수권의 행사가액은 8만2500원으로 설정됐다. 지난 7월 8일을 기준으로 한진칼 주가는 8만9700원을 기록하고 있다. 단순 계산으로도 신주인수권 행사가액 보다 7200원 높다. 신주인수권은 오는 8월 3일부터 행사할 수 있는데, 주가가 현재 수준에서 유지된다면 주당 7200원의 수익을 낼 수 있다는 이야기다.금융투자업계 관계자는 “한진그룹이 망하지 않는다면 2% 금리를 받을 수 있는 채권과 함께 신주 인수를 통한 차익도 노릴 수 있어 투자자들이 몰린 것”이라며 “한진칼 주가가 떨어지더라도 최대 70%까지 조정되는 행사 가액 조정 조건이 붙어 있다는 점도 매력적”이라고 지적했다.- 황건강 기자 hwang.kunkang@joongang.co.kr