책임보험 자기부담금 최대 1500만원 수준... 손보사 음주운전 사고 보상금 매년 3000억원

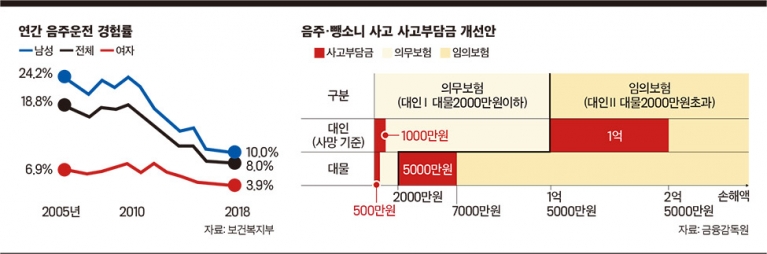

#1. A씨는 지난 9월 6일 서울 서대문구에서 술을 마시고 차를 운전하다 인도에 있는 가로등을 들이받았다. 이 사고로 가로등이 쓰러지면서 6살 아이를 덮쳤고, 아이는 병원으로 옮겨졌지만 결국 숨졌다. 당시 A씨의 혈중 알코올 농도는 면허취소 수준이었던 것으로 알려졌다.#2. 9월 9일 B씨는 인천시 중구 을왕리 해수욕장 인근에서 술에 취해 벤츠 승용차를 몰다가 오토바이를 타고 치킨을 배달하던 C씨를 치어 숨지게 한 혐의를 받고 있다. 당시 B씨의 혈중 알코올 농도는 0.194%로 면허취소 수치(0.08%)를 훨씬 넘은 것으로 조사됐다.2018년 11월 음주운전자에 대한 처벌을 강화하는 이른바 ‘윤창호법’이 통과됐지만, 음주운전으로 인한 사고는 끊이지 않고 있다. 지난 7월 한국교통안전공단이 발표한 음주운전 교통사고 현황을 보면 2019년 음주운전으로 인한 교통사고는 1만5708건으로, 295명이 숨지고 2만5961명이 다친 것으로 집계됐다.이런 결과에 대해 전문가들은 윤창호법(’특정범죄 가중처벌 등에 관한 법률 개정안’ 및 ‘도로교통법 개정안’) 통과 이후에도 강력한 처벌이 제대로 이뤄지지 않고 있으며, 사고를 낸 음주운전자가 져야 하는 경제적인 부담이 적기 때문이라고 지적한다. 자동차보험의 보장 범위가 넓은 탓에 범죄를 저지른 음주운전자의 책임이 가벼워, 음주운전에 대핸 경각심이 떨어진다는 것이다.실제로 지금까지는 음주운전을 하다가 사고를 내도 책임보험(대인1, 대물1)과 임의보험(대인2, 대인2)에 가입했다면 운전자가 부담해야 하는 최대 사고부담금은 400만원에 불과했다. 300만원을 초과하는 대인 피해액과 100만원이 넘어가는 대물 피해액은 책임보험으로 해결할 수 있었다. 게다가 장례비, 위자료, 피해자의 상실수익액 등에서 1억5000만원을 넘는 인명피해와 2000만원을 넘긴 차량 피해액은 임의보험 보험에서 책임졌기 때문에 음주운전 사고로 인한 가해자의 부담이 거의 없었던 셈이다.

인명피해시 자기부담금 최대 1억6500만원으로 조정음주운전 사고 가해자의 부담을 제한하는 ‘자동차손해배상보장법 시행규칙’을 개정할 필요가 있다는 지적이 이어지자 국토교통부는 자동차손해배상보장법 시행규칙 개정을 개정해 오는 10월 22일부터 음주운전 사고의 책임보험 자기부담금을 늘리기로 했다. 음주운전으로 사고를 내면 앞으로 최대 1500만원(‘대인1’ 1000만원, ‘대물1’ 500만원)의 사고부담금을 물어야 한다.과거 음주운전 사고의 자기부담금은 대인 200만원, 대물 50만원이었는데 2015년에 지금 수준(대인1 300만원, 대물1 100만원)으로 인상됐다. 하지만 자기부담금이 너무 적어 음주운전을 예방하는 효과가 떨어진다는 지적이 계속되자 5년 만에 다시 인상한 것이다. 손해보험업계에서는 음주운전자의 자기부담금 한도를 1500만원까지 올리면 연간 약 550억원의 보험금 누수를 막을 수 있을 것으로 보고있다.지난 6월 금감원은 자동차 임의보험 사고부담금을 최대 1억5000만원(대인2·1억원, 대물2· 5000만원)까지 부과하도록 자동차보험 약관을 개정했다. 책임보험 사고부담금 최대 1500만원을 더하면 음주운전 가해자가 내야하는 자기부담금은 1억6500만원이다. 가령 음주운전으로 인한 사망사고로 대인 사망보험금 3억원, 대물 보험금이 1억원 발생한 경우 가해자는 총 1억6500만원, 보험사는 2억3500만원을 보상해야 한다. 금감원은 임의보험 사고 부담금 제도로 음주운전에 대한 자기부담금을 1억5000만원까지 늘리면 지급보험금이 연간 약 700억원 감소해 0.5% 가까운 보험료 인하 효과가 있을 것으로 추산하고 있다.

늘어난 보험료는 애꿎은 일반 가입자 몫하지만 음주운전자가 내야 하는 사고부담금 규모를 훨씬 더 늘려야 한다는 지적이다. 음주운전으로 인한 경제적 손실을 보험사가 떠안으면 그 비용은 고스란히 일반 자동차보험 가입자에게 전가되기 때문이다. 한 보험사 관계자는 “보험은 예상치 못한 사고를 대비하기 위해 존재한다. 하지만 살인미수라고도 불리는 중범죄인 음주운전까지 보험으로 보장해야 하는지는 생각해 볼 문제”라고 말했다. 김용덕 손해보험협회장도 2020년 신년 기자간담회에서 “음주운전에 대해서는 원칙적으로 100% 구상하는 것이 맞지만, 그 이전에라도 음주운전 자기부담금을 대폭 상향하는 방향을 추진하고 있다”고 밝힌 바 있다.보험개발원에 따르면 지난 2015년부터 2018년까지 음주운전 사고에 지급된 자동차보험금은 1조2055억원으로 집계됐다. 손해보험사들이 음주운전 사고로 지급하는 보상금이 매년 3000억원에 달한다는 뜻이다. 보험업계 또 다른 관계자는 “보험사의 손해율이 높아지면 보험료를 인상할 수밖에 없는데, 음주운전 사고로 인한 보험사의 부담도 무시할 수는 없다”고 말했다. 지난 8월 보험업계에 따르면 삼성화재·현대해상 등은 자동차 보험료 평균 3.3~3.5%, 롯데손해보험, MG손해보험 등은 약 4.5% 인상했다.그러나 보험업계에서는 음주운전에 대한 자기부담금 한도를 더 높이는 것은 어렵다는 입장이다. 손해보험협회 관계자는 “책임보험 자기부담금을 1500만원까지 올린 것도 매우 어려운 일이어서 이례적인 일로 평가한다”며 “단시간에 다시 인상하기는 쉽지 않을 것”이라고 말했다.

※ 자동차보험 제대로 알기, 책임보험과 임의보험자동차 보험은 국가에서 의무적으로 가입을 강제하는 책임보험(대인배상1, 대물배상1)과 운전자가 추가로 선택할 수 있는 임의보험(대인배상2)이 있다. ‘대인배상1’은 운전 중 사고가 나서 상대를 다치게 하거나 사망에 이르게 만들었을 때 병원비나 치료비 등 실제 손해액을 보상해주는 보험이다. 최대 보상한도는 1억5000만원이다. ‘대인배상2’는 대인배상1의 책임 범위를 초과하는 사고에 대해 보장하는 보험이다. ‘대물배상’은 차량 수리비와 렌트비, 중고차 감가비 등을 보장한다. 피해액이 2000만원 미만이면 책임보험으로 그 이상이면 임의보험으로 보장받을 수 있다.- 이병희 기자 yi.byeonghee@joongang.co.kr