|

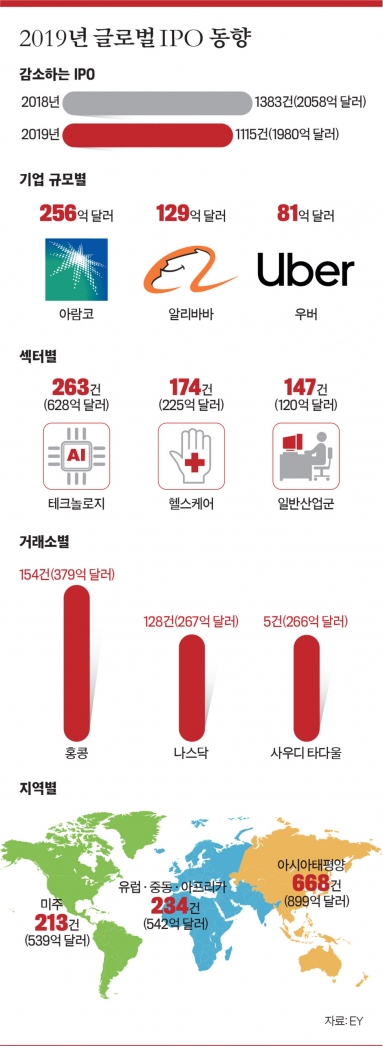

증시부진에 성장기업 가치도 고쳐보기글로벌 회계법인 ‘언스트앤영(EY)’에 따르면 지난해 글로벌 IPO 건수는 1115건으로 전년의 1383건 대비 19.37% 감소했다. 아람코 등 대어가 등장하며 금액은 1980억 달러를 기록, 전년(2058억 달러) 대비 78억 달러 감소하는 데 그쳤지만 미·중 무역분쟁과 주식시장 위축 등 영향으로 상장 건수가 크게 줄었다.올해 IPO도 부진할 것으로 보인다. 코로나19가 전 세계로 퍼지며 실물 경기가 악화할 거란 우려 속에 투자보다는 현금을 쥐고 있자는 심리가 강해져서다. 이런 분위기는 최근 미국 IPO 시장에서 잘 읽을 수 있다. CNN비즈니스는 최근 에어비앤비와 로빈후드·도어대시(DoorDash) 등 유니콘 기업의 상장이 코로나19의 타격을 받아 어려워졌다고 보도했다.이들은 신규자금을 유치해 투자회수(엑시트) 및 비즈니스 스케일업에 나설 계획이었다. 그러나 증시가 부진한 가운데 적자가 계속되는 스타트업의 IPO가 성공하겠느냐는 회의론이 번지며 사실상 증시 상장이 어려워졌다. 미국 나스닥에 따르면 ‘미 르네상스 IPO 지수’는 3월 19일(현지시간) 기준 전년 동기 대비 25.4%나 떨어지는 등 기술 기업의 수익성은 부진하다. 미 르네상스 IPO 지수는 신규 상장사들의 수익률을 보여주는 지표다.미국의 배달대행 서비스 도어대시는 빠른 성장세에 힘입어 2018년 14억 달러에 그쳤던 기업가치가 지난해 124억 달러로 커졌다. 그러나 경쟁 심화와 마케팅 비용 증가, 만성 적자, 증시 부진이 겹쳐 상장에 차질을 빚고 있다.에어비앤비는 초기 직원들의 스톡옵션 기한이 도래하는 한편, 투자자들의 엑시트를 위해 올해 상장을 추진했다. 그러나 코로나19으로 관광업이 부진에 빠지며 직접적 타격을 받았다. 당장은 회사의 유동성이 40억 달러에 달해 문제가 없다는 입장이지만, 관광 수요의 하락과 자본시장 경색이 맞물려 상장은 어려울 것으로 보인다. 에어비앤비의 기업가치는 2017년 기준 투자 유치 때 현재 우버의 시가총액과 비슷한 310억 달러(약 40조원)로 책정된 바 있다.지난해 성장기업 거품 논란을 일으킨 위워크도 올해 재상장을 추진할 계획이었으나, 현재로써는 불투명한 상황이다. 소프트뱅크는 위워크 회생을 위해 주식 매입 등 50억 달러 규모의 대응책을 마련하고 있었으나, 금융시장 불안에 이 계획을 재검토하고 있는 것으로 전해졌다. 세계적으로 현금이 귀해져 자금 조달이 어려워졌고, 모회사 격인 소프트뱅크에도 악영향을 미칠 수 있다는 불안감이 번졌다.실제 소프트뱅크는 지난해 14년 만에 적자를 기록하는 등 실적이 악화했다. 최근 410억 달러(약 52조원) 규모의 자산을 매각해 자사주를 매입, 주가 방어에 나서는 등 발등에 떨어진 불을 끄기 급급하다. IPO 기업 전문 운용사 미 르네상스캐피탈에 따르면 워너뮤직 등 적어도 6개 기업이 최근 상장 연기를 결정하거나 투자설명회를 중단했다.

키옥시아 흥행 실패 우려, 도시바 재건 난항미국 기업뿐만 아니라 유럽, 일본 기업의 IPO도 어려움에 부닥쳤다. 도시바의 메모리 사업 부문을 분리해 설립하는 ‘키옥시아홀딩스(구 도시바메모리홀딩스)’의 경우 올 10월 상장에 적지 않은 난관이 예상된다. 도시바는 이 회사에 40%를 출자, 장부가액으로 3505억 엔을 보유 중이며 계산상 평가이익은 1조 엔 규모다. 당초 키옥시아홀딩스의 예상 시가총액은 3조5000억 엔에 달했으나, 주식시장 부진으로 상장을 연기할 수도 있다는 관측이 나온다. 도시바는 키옥시아홀딩스 IPO를 통해 자금을 모집해 경영 재건에 나설 계획이다. 그러나 키옥시아홀딩스 상장이 흥행에 실패할 경우 당초 계획에 차질을 빚을 수 있다. 49.9%의 의결권을 가진 미국 베인캐피탈의 반대도 예상된다.키옥시아홀딩스뿐만 아니라 일본 기업들이 IPO에 어려움을 겪자 도쿄증권거래소는 최근 IPO에 있어 기업의 수익성 기준을 완화하겠다고 밝혔다. 세계적으로 IPO에 어려움을 겪으며 슬랙·스포티파이처럼 신주 공모 없이 증시에 직상장하거나, 기존 상장사와 합병해 우회상장하는 방안도 거론되고 있다. 카와이 타츠노리(河合達憲) au카브코무증권 수석 전략가는 니혼게이자이와를 통해 “IPO 등 신흥 기업 주식은 상대적으로 리스크가 높다”며 “비상시 현금 비중을 늘리는 투자자가 많아지는 것은 당연하며, IPO를 중지하는 기업이 늘어날 가능성도 충분하다”고 지적했다.- 김유경 기자 neo3@joongang.co.kr