닫힌 플랫폼 고수에 뱅크사인 사용자 2년 동안 32만명에 불과

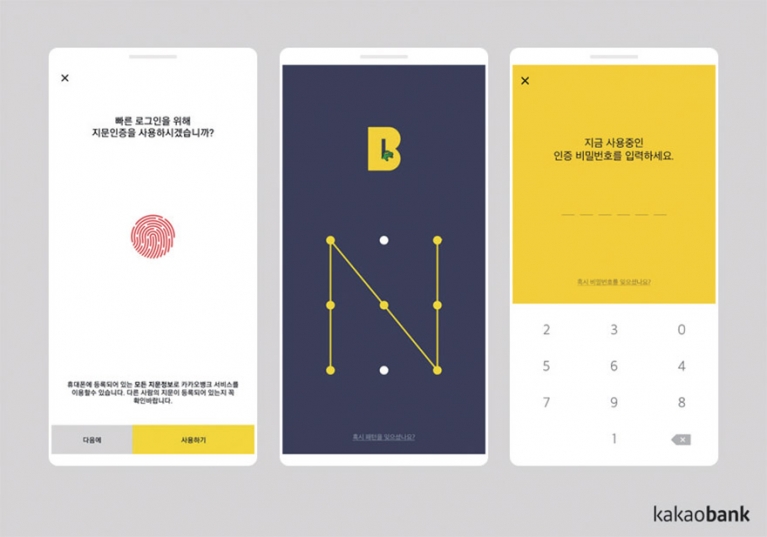

▎공인인증서를 없앤 카카오뱅크의 인증 수단 / 사진:카카오뱅크 |

|

“은행권 블록체인 플랫폼을 기반으로 출시된 은행 공동 인증서비스 뱅크사인은 기존의 인증기술과 스마트폰의 첨단 기술을 융합한 새로운 인증서비스로, 고객들은 보다 안전하고 편리하게 전자금융거래를 이용할 수 있게 되었다.”(2018년 8월 27일 은행연합회 발표) 블록체인 기반의 인증서비스 뱅크사인은 18개 컨소시엄 참여은행 중 당시 신한은행·국민은행·우리은행 등 15개(2020년 9월 현재 16개 은행) 시중은행이 참여한 거대 프로젝트였다. 은행이 비용을 내고 운영관리는 은행연합회가 맡았다. 공인인증서의 불편함을 느끼는 사용자의 편의성을 높이기 위해 은행을 시작으로 공공기관 및 유관기관 등으로 이용기관 확대를 추진한다는 목표도 밝혔다.

공인인증서와 다를 바 없는 불편함

▎2018년 8월 27일 서울 중구 은행회관에서 열린 ‘은행권 블록체인 플랫폼 및 뱅크사인 오픈식’에서 김영권 삼성SDS 디지털 금융전략팀장이 뱅크사인의 주요 특징을 설명하고 있다. / 사진:연합뉴스 |

|

2년 후 뱅크사인은 예상과 다른 길을 걷고 있다. 좀처럼 성장하지 못했다. 아니 은행들의 관심을 전혀 받지 못한다는 게 맞을 것이다. 9월 말 현재 뱅크사인 이용자는 32만명. 타인증 서비스와 비교해보면 그야말로 초라한 성적이다.지난 7월 KB국민은행이 서비스하고 있는 KB모바일인증서 가입자는 1년 만에 430만명을 넘었다. KB국민은행은 올해 말까지 가입자 1000만명을 목표로 하고 있다. 이동통신 3사가 함께 개발해 지난해 4월 서비스를 시작한 패스 인증서비스 사용자는 9월 현재 2800만명이 넘는다. 2017년 6월 출시한 카카오페이인증 이용자 수도 1000만명을 넘어섰다.시중은행이 참여한 인증서비스가 이렇게 외면 받은 이유가 있다. 불편하기 때문이다. 뱅크사인의 인증서비스는 공인인증서보다 편리하지만 타 인증서비스보다 불편하다는 게 관계자들의 평가다. 본인 확인을 위해 휴대폰 본인 확인을 거치고, 거래은행의 계좌번호 등을 등록해야 한다. 카카오페이인증의 경우 이름과 주민번호, 휴대폰 번호를 입력해 인증번호를 받고 카카오가 사용자의 계좌에 1원을 이체했을 때 나오는 입금자명 4글자를 통해 사용자 본인임을 확인한다. 이후 거래은행을 선택해 카카오페이인증을 적용하면 된다. 패스의 본인 확인 절차도 카카오페이인증만큼 간편하다.물론 뱅크사인의 장점도 있다. 유효기간이 3년으로 길다는 점이다. 패스 인증서의 유효기간도 3년이고, 카카오페이 인증의 인증서 유효기간은 2년이다. 사용자의 불만이 가장 커 오는 11월이면 사라지게 되는 공인인증서의 유효기간은 1년에 불과하다.뱅크사인의 인증서비스는 16개 은행에서만 사용할 수 있다. 심지어 뱅크사인 인증을 노출하지 않는 은행 앱도 있다. 이에 반해 다른 인증서비스는 은행뿐만 아니라 공공기관과 이커머스의 전자결제에도 사용할 수 있다.또한 뱅크사인은 타 은행으로 이체할 때도 불편하다. 뱅크사인을 이용해 타 은행으로 이체를 하는 경우 OTP(일회용 비밀번호)가 필수다. 예를 들어 KEB하나은행 인증서비스를 이용해 로그인한 경우 어느 정도의 금액까지 다른 은행으로 이체할 때 지문인식이나 간편 비밀번호를 입력하면 된다. 이에 반해 뱅크사인으로 인증해 다른 은행으로 이체하려면 간편 비밀번호를 입력한 후 무조건 OTP가 필수다. 은행이 연합해서 만든 인증 서비스가 각사가 만든 인증 서비스보다 불편한 것이다.은행이 함께 만든 인증 서비스지만 정작 은행들은 뱅크사인의 확대에 별다른 관심이 없는 것이다. 뱅크사인의 확장이 어려워지면서 은행연합회도 뱅크사인에서 손을 뗐다. 지난 7월 은행연합회는 뱅크사인 서비스 운영을 금융결제원으로 넘긴다고 발표했다. 9월 은행연합회 이사회는 뱅크사인 업무 이관을 결의했다. 금융결제원 이사회도 회의를 통해 이 사안을 결정할 예정이다.은행연합회 디지털금융팀 관계자는 "은행연합회가 맡았던 서비스 운영을 금융결제원으로 넘겼지만 운용비용 등은 은행이 여전히 부담한다"면서 “다만 금융결제원이 전산 인력 중심으로 꾸려져 있다는 점을 살려 뱅크사인의 인증서비스뿐만 아니라 분산아이디(탈중앙화 신원증명) 서비스로 확대할 것으로 기대한다”고 설명했다. 금융결제원 전략기획팀 관계자는 “뱅크사인의 서비스 주체는 여전히 각 은행이다. 그동안 서비스 관리를 은행연합회에서 했다면 이제는 금융결제원이 한다”며 “뱅크 사인을 어떻게 활성화할지 고민 중”이라고 말했다.

은행권 자체서비스에 집중, ‘찬밥’된 뱅크사인뱅크사인의 실패는 닫힌 플랫폼을 고수하는 금융사의 특징을 고스란히 보여준다. 각 은행마다 자체적으로 개발한 인증서비스에 주력하고 있기 때문이다. KB국민은행의 ‘KB스마트원통합인증’, 우리은행의 ‘우리은행 스마트인증’ 등이 대표적이다. 은행연합회 관계자는 "각각의 은행들이 자체적인 인증서비스가 있어서 뱅크사인의 확산이 더뎠던 것 같다"고 아쉬워했다.카카오뱅크나 토스, 뱅크샐러드 같은 신흥 핀테크 기업은 사용자 편의성을 중심에 두고 빠르게 성장하고 있다. 이에 반해 기존 금융사들은 여전히 사용자 편의성 대신 사용자 관리의 편의성에 집중하는 경향이 크다. 결국 뱅크사인은 태생부터 각사 인증서비스를 대체하기 어려웠던 것이다. 뱅크사인 인증서비스를 이용해 시중 은행의 모바일 앱을 쉽게 이용할 수 있을 것이라는 예상은 빗겨갈 수밖에 없는 셈이다.“기존 기업들은 혁신이 어렵다고 한다. 기존에 가지고 있던, 혹은 돈을 버는 것들을 버리지 못하기 때문이다. 금융사도 마찬가지다. 금융권에는 어떤 혁신이 필요한지 확신하지 못하고 있다. 고민은 많이 하고 있지만, 자신이 없으니 실행하지 못하는 것이다. 그게 기존 금융사의 어려움이고 문제다.” 한국금융연구원의 디지털금융연구센터 이순호 센터장의 지적이다.- 최영진 기자 choi.youngjin@joongang.co.kr