|

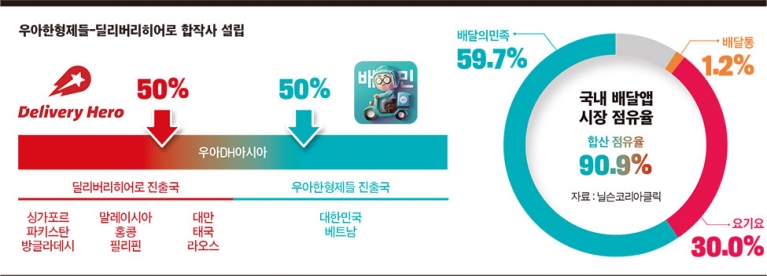

공정위 태클에 요기요·배민 합병 무산 위기유통업계에서는 합병이 불가능할 것으로 판단하고 있다. DH가 공정위의 방침을 따르면 국내 음식 배달앱 시장을 장악하려던 계획이 물거품이 될 수 있기 때문이다. 국내 한 대기업 관계자는 “DH가 배민을 인수하는 조건으로 4조7500억원을 제시할 수 있었던 것은 독점으로 얻을 수 있는 이익이 충분하다고 봤기 때문일 것이다. 하지만 공정위가 제시한 조건을 따르게 되면 완전한 독점은 불가능하다”고 말했다.‘합병 무산 가능성’이 제기되는 것도 이 때문이다. 금융투자업계 관계자는 “기업을 인수할 때도 최대주주 지위를 확보할 수 있느냐에 따라 거래액이 달라진다”고 말했다. 그는 “단지 시장 1위 기업이 된다는 것과, 시장을 완전히 장악할 수 있는 것은 차이가 크다”며 “요기요를 팔고 배민을 인수하는 시나리오라면 DH가 5조원 가까운 금액을 쏟을 이유가 없다”고 전했다.닐슨코리아클릭의 조사 결과를 보면 지난 9월 사용자를 기준으로 배달앱 업체 점유율은 배달의민족 59.7%, 요기요 30.0%, 배달통 1.2% 수준이다. 합병이 성사되면 DH가 거느린 회사들의 국내 배달앱 시장 합산 점유율은 90%를 넘게 된다. 압도적인 시장 지배 기업이 탄생할 경우 경쟁자가 나오기 어렵고 소비자 피해가 커질 수 있다는 문제가 지적되면서 공정위가 사실상 퇴짜를 놨다는 것이다.DH 측은 공정위 방침을 받아들일 수 없다는 입장이다. DH코리아 관계자는 “배달앱 시장은 언제든 경쟁자가 나올 수 있고, 대기업이 뛰어들 경우 쉽게 판도가 뒤집힐 수 있다”고 말했다. 그는 2009년 오픈마켓 시장 점유율 1, 2위 기업이었던 G마켓과 옥션의 합병을 언급했다. 두 회사가 한동안 압도적인 시장 점유율을 자랑했지만, 쿠팡과 네이버 등의 등장으로 독점시장이 무너진 전례가 있다는 것이다. 그는 “DH가 배민을 인수하더라도 국내에서는 배민, 요기요, 배달통 등을 따로 운영할 예정이어서 독점의 우려도 없다”고 밝혔다.

공정위 “독과점 문제 해소 예측했다면 조건 안 달아”하지만 공정위에 조건 변경을 기대하기는 쉽지 않을 것으로 전망된다. 공정위 관계자는 “일반적으로 두 기업의 인수합병을 심사할 때 독과점 문제를 판단할 수밖에 없다”며 “만약합병 이후 독과점이 발생하지 않거나, 그 문제가 완화될 것으로 예상했다면 승인을 위해 필요한 조건을 달지 않거나, 약한 수준에서 조건을 명시할 것”이라고 밝혔다. 여러 사업을 하는 두 기업이 합병할 때 개별 사업 부분에서 독과점 문제가 예상되면 해당 사업부만 매각하라는 조건을 달기도 한다는 것이다. DH와 우아한형제들의 주력 사업이 음식 배달인데, 인수합병을 승인받으려면 요기요를 매각하라는 조건을 붙인 것은 음식 배달시장에서 독과점을 우려했다는 뜻으로 해석된다.실제 최근 수 년 간 요기요와 배민의 경쟁을 돌이켜보면, 얼마나 경쟁사가 나오기 힘든 구조인지 짐작할 수 있다. 2위 기업인 요기요가 배민의 점유율을 뺏어오기 위해 수수료 인하, 쿠폰 제공 등의 방식으로 공격에 나섰지만 눈에 띄는 점유율 변화는 일어나지 않았다. 두 업체의 시장점유율만 더 공고해졌다.DH 측은 아시아 시장에 투자를 위해 2018년 12월 본사가 있는 독일에서 음식 배달 사업까지 접었다. 네덜란드 음식 배달 스타트업 ‘테이크어웨이닷컴(Takeaway.com)’에 매각을 결정하면서 9억3000만 유로(약 1조2000억원)를 받기로 했다. 이 중 일부가 요기요에 투자돼 지난해 배민과의 경쟁을 위한 실탄으로 사용된 것으로 알려졌다. 이렇듯 글로벌 기업의 과감한 투자에도 국내 배달앱 시장 점유율이 깨지지 않은 것을 보면, 향후 독과점 문제가 해소되기는 어려워 보인다는 게 전문가들의 견해다.그렇다고 공정위의 결정을 무시할 수도 없다. DH가 공정위 조건을 따르지 않고 인수합병을 강행하면 일(日) 단위로 강제 이행금을 물어야 한다. 강제 이행금은 거래대금의 10000분의 3 수준이다. 100일이면 3%, 1년이면 11% 수준이다. 우아한형제들 인수금액 4조7500억원 기준으로 계산하면 매년 5000억원의 강제 이행금을 내야 한다. 지난해 우아한형제들의 연간 영업수익(매출액)이 5654억원이었다. 공정위 관계자는 “기업 이익 여부와 대표가 고발당할 수 있는 부담까지 생각하면 불가능할 것”이라고 말했다.인수합병이 무산되면 우아한형제들과 투자자들도 타격을 받게 된다. 국내 시장을 포기할 수 없는 상황에서 DH와 다시 출혈 경쟁을 벌여야 하기 때문이다. 2018년 567억원의 영업이익을 올렸던 우아한형제들은 DH코리아와 경쟁이 격화된 2019년 86억원의 영업손실을 냈다. 동남아시아 등 해외 시장으로 진출하려던 계획도 차질을 빚을 수 있다. 4조7500억원에 달하는 규모로 재매각하기도 어려울 것이란 지적이다. 배달의민족 고위 관계자는 “인수되는 회사로서 이번 결정에 대해 언급하기는 부적절하다”면서도 “DH가 해외 진출에 의지가 있다면 합병을 위해 노력할 것”이라고 말했다.- 이병희 기자 yi.byeonghee@joongang.co.kr