공모 과정서 ‘가격 발견’ 기능 약화… 기관 의무보유 확약 비중 확인해야

▎지난 2월 2일 유가증권시장에 상장한 솔루엠은 균등배분제를 적용하고도 첫거래일 공모가 대비 71.5% 상승했다 / 사진:한국거래소 |

|

#1. 지난 1월 28일 공모주 투자자들의 관심은 코스닥 상장사 두 곳에 집중됐다. 공모 청약과 상장일까지 동일하지만 공모주 배분 방식이 달랐던 씨앤투스성진과 모비릭스다. 두 종목은 각각 공모주 균등 배분과 비례 배분 방식을 적용하면서 바뀐 제도의 효과를 확인해 볼 기회로 여겨졌다. 두 회사의 상장 후 주가는 극명하게 엇갈렸다. 균등 배분을 적용한 씨앤투스성진은 시초가부터 공모가를 밑돌면서 체면을 구긴 반면, 모비릭스는 속칭 ‘따상(상장 첫날 시초가가 공모가의 2배로 뛴 뒤 상한가 마감)’에 성공했다.#2. 공모주 균등 배분과 비례 배분의 대결은 한 주 뒤에 다시 벌어졌다. 지난 2월 3일 상장한 레인보우로보틱스와 와이더플래닛은 각각 공모주 균등 배분과 비례 배분 방식을 적용했다. 그러나 결과는 첫 대결과 정반대로 나타났다. 이번에는 균등 배분을 적용한 레인보우로보틱스가 ‘따상’을 기록했다.지난 2020년 11월 ‘증권 인수업무 등에 관한 규정’이 개정되면서 연초부터 기업공개 시장에 관심이 집중되고 있다. 핵심은 해당 규정의 9조 11~13항의 내용으로 개인투자자에게 배정된 물량의 절반을 공모주 청약 증거금이 아니라 청약 계좌를 기준으로 부여하도록 했다. 이 규정은 2020년 12월 증권신고서 제출 기업부터 적용됐다.

공모주 균등 배분에 엇갈린 성과예를 들어 신규 상장사가 공모를 진행하는 물량 가운데 개인 청약 물량이 100만주라면 최소 50만주는 균등 배분 방식으로 공모해야 한다. 균등 배분에서는 청약 증거금을 얼마나 냈는지가 아니라 청약에 참여한 계좌 수에 따라 주식을 나눈다. 따라서 청약을 완료한 투자자가 50만명이라면 청약 신청 주수나 증거금과 관계없이 1인당 1주씩 배정받게 된다. 나머지 50만주는 기존처럼 투자자가 맡긴 증거금에 비례해 배정한다.관계 당국에서는 지난 2020년 공모주 열풍이 불면서 보완책으로 균등 배분 방식을 제시했다. 지난해 상장한 SK바이오팜과 카카오게임즈, 빅히트엔터테인먼트 등이 수익률 면에서 역대급 실적을 내면서 개인 투자자들 사이에서는 수 천만원을 청약증거금으로 넣고도 겨우 한 주를 받았다는 푸념이 나오기도 했다. 금융위원회 관계자는 “균등방식은 최소 청약 증거금 이상을 납입한 모든 청약자에 대해 동등한 배정기회를 부여하는 방법”이라며 “일반청약자가 기업공개과정에 균등한 기회를 받을 수 있도록 했다”고 설명했다.균등 배분 방식 적용이 확정되자 증권가 일각에서는 우려의 목소리도 나왔다. 일단 균등배분 방식이 공모주 시장을 ‘투기판’으로 만들 것이란 우려다. 상장 초기 매매 과정에서 공모가 대비 주가가 높게 형성되는지 그리고 단기 차익 여부에 관심이 높은 소액투자자들만 늘어나면서 단기간에 매도 주문이 몰릴 수 있어서다. 더구나 공모주를 한주라도 더 받기 위해 상장 주관 증권사 여러 곳에 계좌를 만들어 각각 청약을 진행하거나, 가족 명의의 차명 계좌를 만들어서 청약을 진행할 수 있다는 점도 시장을 왜곡할 수 있는 요소로 지목됐다. 금융위원회에서는 올해 상반기 중으로 별도의 전산시스템을 구축해 증권사간 청약 내용을 공유하도록 해 중복청약은 금지하기로 했다. 다만 차명계좌는 현실적으로 확인하기 어려울 것으로 예상되고 있다.이런 우려들은 결국 시장 본연의 기능인 ‘가격 발견’ 기능이 유명무실해질 것이라는 예상으로 이어진다. 통상 신규 상장에 나서는 회사들은 증권신고서를 제출한 뒤 기관 수요 예측을 통해 공모가를 확정하고, 일반 투자자를 상대로 청약을 받아 상장을 마무리한다. 이 과정에서 청약 경쟁률을 통해 주가의 적정성을 가늠해보곤 했지만 균등 배분은 이 예상을 어렵게 한다. 결국 상장 후 주가 변동성이 확대될 것이란 예상이 나오게 된 이유다.공모주의 상장 직후 주가 변동성이 확대될 것이란 예상은 씨앤투스성진과 레인보우로보틱스의 상장 후 주가가 정반대의 방향으로 흐르면서 더욱 힘을 받고 있다. 공모 청약 단계에서 경쟁률만 보고 상승세가 나타날 것이라 기대해서는 안 된다는 경계심도 나타났다. 실제로 씨앤투스성진이 공모주 균등 배분을 적용하지 않은 물량을 대상으로 진행한 비례 배분 대상 청약 경쟁률은 670.04대1로 결코 낮다고 보기 어렵다.이런 상황에서 증권가에서는 배분 방식이 아닌 의무보유확약 물량의 중요성에 관심이 커졌다. 상장 과정에서 기관 투자자에게는 배정 받은 공모주를 1개월~1년가량 매도하지 않겠다는 확약을 받기도 한다. 의무보유 확약이 없을 경우 주가 변동에 따라 한꺼번에 매도 주문이 나올 수 있어 주가 변동성을 키우는 요소로 꼽힌다.

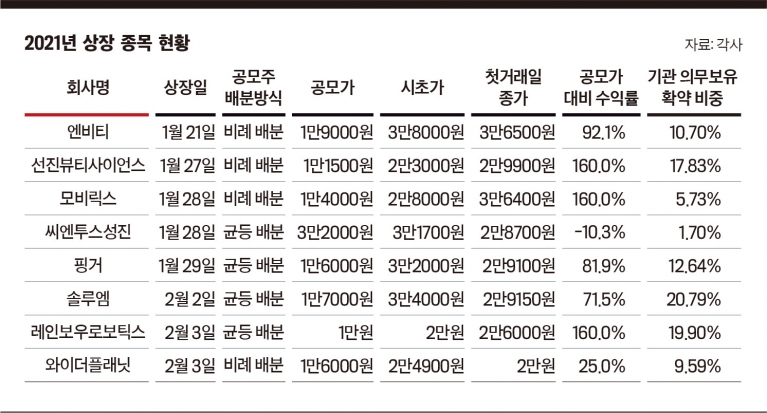

기관 의무보유 확약 비중에 중요성 부각실제로 연초 상장 시장의 성과가 갈린 종목들 중에서는 기관 의무보유 확약 물량의 차이가 큰 경우가 나타난다. 지난 1월 27일 상장한 선진뷰티사이언스와 2월 3일 상장한 레인보우로보틱스는 각각 비례 배분과 균등 배분 방식을 적용했지만 모두 ‘따상’에 성공했기 때문이다. 두 종목의 기관 의무보유 확약 비중은 각각 19.90%, 17.83%다. 2021년 상장한 8개 종목 가운데 각각 2위와 3위에 해당하는 수치다.기관 의무보유 확약 비중이 20.79%로 가장 높았던 코스피 상장사 솔루엠은 첫거래일 종가 기준 공모가 대비 수익률이 71.5%였다. 반면 2021년 상장 종목 중 유일하게 시초가가 공모가를 밑돌았던 씨앤투스성진의 기관 의무보유 확약 물량은 1.70%에 불과하다. 한 자산운용사 관계자는 “균등배분을 적용하면 단기 차익을 노린 소액 투자자가 늘어 상장 직후 주가 변동성이 극대화할 것이라는 우려가 실제로 작동하는지 판단하기에는 아직 사례가 부족하다”며 “다만 당분간은 공모주 투자시 의무보유 확약 물량 확인의 중요성이 커질 것”이라고 말했다.- 황건강 기자 hwang.kunkang@joongang.co.kr