미래에셋·메트라이프 등 중소형 보험사 선전… 대형 3사 ‘저조’

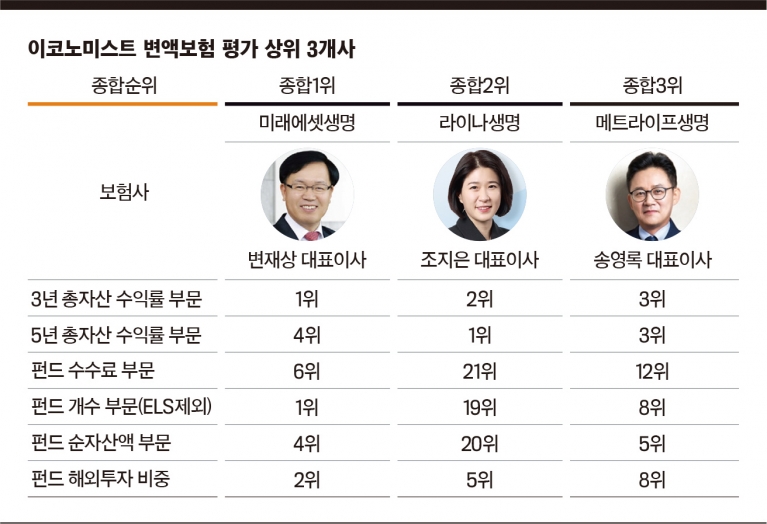

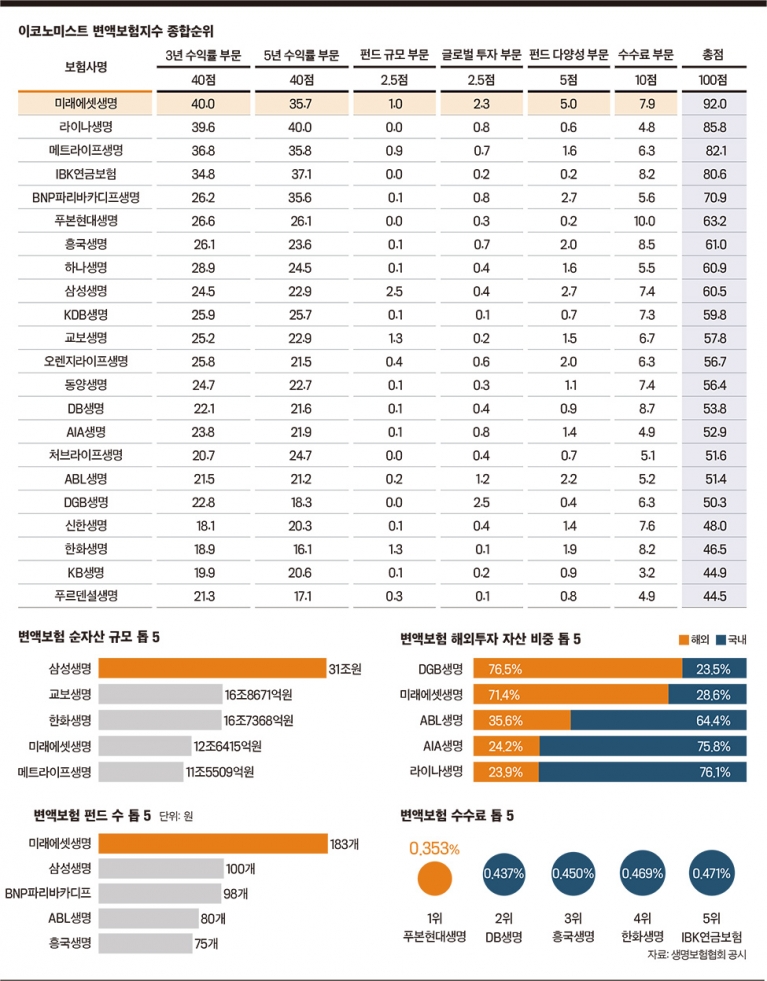

변액보험은 두 얼굴의 금융상품이다. 국민 6명 중 1명이 가입한 생명보험사의 대표적 금융상품임에도, 보험과 펀드가 결합한 복잡한 구조여서 여전히 어려워하는 보험 소비자들이 많다. 이에 [이코노미스트]는 국내 변액보험 도입만 20년을 맞아 ‘이코노미스트 변액보험지수’를 통해 변액보험의 현명한 선택과 관리를 위한 기준을 제시한다.이코노미스트 변액보험지수는 지난 2015년 본지가 보험연구원, 보험계리법인 밀리만코리아 등과 함께 첫 선을 보인 이코노미스트 변액보험지수를 근간으로, 글로벌 투자가 중시되는 시대를 맞아 해외 분산투자 지수 등을 새롭게 반영했다. 수익률(3년, 5년), 수수료, 펀드 다양성, 펀드 순자산 규모, 글로벌 투자 지수 등을 종합 고려했다. 세부적으로는 3년 수익률 부문(40%)과 5년 수익률 부문(40%), 수수료 부문(10%), 펀드 다양성 부문(5%), 펀드 규모 부문(2.5%), 글로벌투자 부문(2.5%)를 종합해 산출했다.본지가 분석한 2021년 1분기 변액보험 종합평가에서 미래에셋생명이 영예의 1위를 안았다. 종합점수 100점 만점에 91.97점으로, 변액보험을 판매하는 22개 생명보험사 중 유일하게 90점이 넘는 점수를 받았다. 현재 국내 변액보험 시장을 선도하는 미래에셋생명의 탁월한 운용력을 다시 한번 입증 받은 셈이다.미래에셋생명은 지난 3월31일 기준 최근 3년 수익률이 22개 보험사 중 가장 높았고, 변액보험 펀드 개수도 183개로 업계 최다의 다양한 펀드 포트폴리오를 갖췄다. 글로벌 분산투자의 강점을 지닌 보험사로 해외 투자 비중이 71.4%로 단연 높다. 미래에셋생명의 변액보험 펀드 평균 수수료는 0.489%로, 업계 평균 0.543%에 비해 0.054%포인트 낮다. 올 1분기 5년 수익률은 4위로 최상위권은 아니었지만, 종합적으로 변액보험 운용에 가장 뛰어난 보험사로 선정됐다.

미래에셋 글로벌 분산투자, 메트라이프 AI서비스 강점미래에셋생명의 대표적 상품은 ‘변액보험 글로벌 MVP펀드(Miraeasset Variable Portfolio)’다. 이 펀드는 전문가가 관리해주는 ‘일임형 자산배분 펀드’ 형식을 선보이며 선풍적인 인기를 끌고 있다. 변액보험은 시장 상황에 따라 펀드를 변경하며 수익을 관리해야하지만, 실제 보험 소비자들이 알아서 관리하는 경우가 극히 드물다는 점에 착안해 2014년 첫 선을 보였다. 전문가가 분기별로 펀드 리밸런싱을 통해 장기적 자산배분 전략을 제공한다는 점에서 주목받는다. 이 펀드는 변액보험 시장의 등락과 별개로 시중 자금을 빠르게 끌어들이고 있다. 2018년 6월에 순자산 1조원을 기록한 MVP펀드는 2년 만에 두배로 몸집을 키우며 2020년 9월 2조원을 달성했고, 지난 4월 6일에는 순자산 3조원을 돌파했다. 불과 7개월 만에 1조원을 끌어모은 것. 변액보험 내 단일펀드로 이례적인 기록이다.수익률도 뛰어나다. 국내 주식, 채권 및 해외주식, 해외채권과 대안자산 등 총 15개 펀드로 포트폴리오를 구성한 MVP60펀드는 4월 6일 기준, 누적 수익률 63%를 넘어섰다. 조성식 미래에셋생명 자산운용부문대표는 “시장은 언제든 변동성이 확대될 수 있어 단기보다는 장기적인 관점에서 수익률을 확보하고자 노력하는 것이 필요하다”고 밝혔다.종합 2위는 라이나생명(85.7점)이다. 라이나생명은 비(非)수익률 지표에서 눈에 띄는 성적을 내지 못했지만, 단연 수익률이 돋보였다. 3년 수익률의 경우 미래에셋생명에 이어 두 번째로 좋았고, 5년 수익률에선 1위를 기록했다. 다만 순자산 규모가 작고, 일반 보장성보험에 무게를 둔 보험사라는 점에서 변액보험 분야의 확장성은 제한적이다.종합 3위는 메트라이프생명(82점)이다. 3년 수익률과 5년 수익률 모두 3위에 오르는 등 꾸준한 성과를 나타냈고, 순자산 규모로도 ‘10조’ 클럽에 올랐다.현재 변액보험 순자산이 10조원이 넘는 생명보험사는 빅3(삼성·한화·교보)와 미래에셋생명, 메트라이프 등 5곳에 불과하다. 변액보험 펀드 해외투자 비율은 20.2%로 업계 평균 18.2%를 살짝 상회한다. 최근에는 IT, 헬스케어, 커뮤니케이션 등 글로벌 유망 섹터와 중국 기업에 투자하는 펀드를 선보였으며, 인공지능(AI) 변액보험 펀드관리서비스로도 눈길을 끌고 있다. 메트라이프생명 관계자는 “변액보험 포트폴리오 성과뿐 아니라 사용 편의성 측면에서도 호평이 이어지며 가입자가 꾸준히 증가하고 있다”고 전했다.종합 4~7위는 IBK연금보험, BNP파리바카디프생명, 푸본현대생명, 흥국생명이 차지했다. 이들 중소형 보험사들이 운용하는 변액보험 규모는 크지 않지만, 최근 증시 활황을 타고 우수한 수익률을 기록해 상위권에 올랐다.대형사인 삼성생명과 한화생명, 교보생명은 수익률 부문에서 모두 중위권 이하의 성적표를 받았다. 3년 수익률 부문에선 삼성생명은 13위, 교보생명은 11위를 기록했고, 한화생명은 최하위권인 21위에 그쳤다. 5년 수익률도 유사하다. 삼성생명이 11위, 교보생명 12위를 기록했고 한화생명은 최하위인 22위였다.

고수익 발판, 빅3 제치고 중소형사 천하자산규모로는 여전히 대형 3사가 변액보험 시장에서도 우위를 점하고 있지만, 지각 변동의 물결이 거세다. 3월 말 기준 삼성생명의 변액보험 자산은 31조4534억원에 이르고, 한화생명과 교보생명은 각각 16조8671억원과 16조7368억원이다. 대형 3사의 뒤를 잇는 미래에셋생명의 변액보험 자산은 12조6415억원 규모다.반면 신규 가입자의 초회 보험료에선 미래에셋생명을 필두로 한 중소형 보험사의 급성장이 두드러진다. 2020년 한해 동안 미래에셋생명은 변액보험 초회보험료 1조6424억원을 거두며 국내 변액보험 신계약 시장 점유율 52.9%의 압도적인 위치를 기록했다. 지난해 국내 변액보험 가입자 2명 중 1명 이상은 미래에셋생명을 선택한 것이다. 메트라이프생명의 성장세도 괄목할 만하다. 메트라이프생명의 지난해 변액보험 초회보험료는 2246억원으로, 전년대비 118.2%나 증가했다. 변액보험은 실적 배당형 상품인 만큼, 운용 경쟁력을 중심으로 소비자의 선택이 이뤄지는 것으로 풀이된다.노건엽 보험연구원 연구위원은 “대형사들은 주식편입 비중이 낮아 지난해 같은 상승장에서는 상대적으로 수익이 낮은 측면이 있었다”며 “변액보험은 원금 손실 가능성도 있기 때문에 단순하게 브랜드만 보고 선택할 것이 아니라, 증시 상황이나 투자 성향에 맞게 선택하는 것이 현명하다”고 말했다. 금융감독원 관계자는 “변액보험은 보험사별로 펀드 운용 및 관리 역량에 따라 지급받는 보험금 또는 연금액이 크게 달라질 수 있어 펀드 운용성과와 펀드 다양성, 사업비 등을 충분히 비교해보는 것이 중요하다”고 밝혔다.- 배현정·김정훈 기자 bae.hyunjung@joongang.co.kr