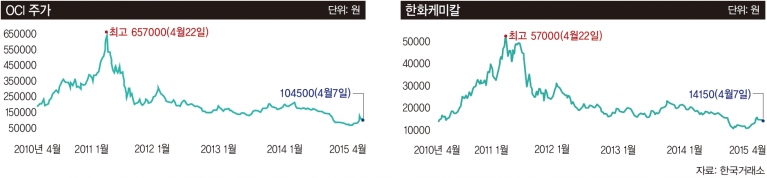

지난 2011년 4월 22일 65만7000원이었던 국내 대표 태양광 업체인 OCI의 주가는 올 2월 8만원대로 급락했다. 3월 초 12만원대로 올랐지만 얼마 못 가 10만원 대로 다시 떨어졌다. 4월 7일 기준으로 OCI 주가는 10만4500원이다. 2011년 7월 5만2600원이었던 한화케미칼 주가도 현재 1만4000대로 내려앉았다.태양광 기업들에게 2011년 이후 최근 4년은 악몽과도 같은 시간이었다. 2011년 하반기를 기점으로 태양광 발전사업 필수원자재인 폴리실리콘 가격이 공급 과잉 탓에 급락한 게 대표적이다. 태양광 발전 수요는 2000년 이후 증가해왔다. 그동안 태양광 시장 확대를 이끈 유럽이 보조금을 축소해 수요가 줄었지만 중국·일본·미국 등이 빈자리를 어느 정도 채웠다. 그러나 폴리실리콘 공급이 급증하면서 가격이 하락했다. 지난 2009년 10월 kg당 60달러에 달했던 폴리실리콘 가격은 올 4월 들어 16달러 아래로 떨어졌다.손지우 SK증권 연구원은 “2011년 이후 정부 보조금 지급으로 우후죽순으로 생겼던 태양광 업체들이 문을 닫거나 공장 가동을 중단했다”고 말했다. 실제로 국내만 해도 KAM(폴리실리콘)·LG실트론(웨이퍼)·미리넷솔라(셀)·경동솔라(모듈) 등 상당수 기업이 문을 닫거나 태양광 사업을 접었다. 손 연구원은 “태양광산업의 경우 진입장벽은 낮지만 신기술 개발과 투자가 계속 이뤄져야 하기 때문에 태양광 비중이 큰 회사들은 살아남기가 쉽지 않다”며 “OCI의 주가가 많이 빠졌지만 비태양광 부문에서의 사업포트폴리오가 탄탄해 그나마 버틸 수 있었다”고 말했다.

태양광 발전 설치 목표량 계속 늘어희망이 없진 않다. 전문가들은 태양광 업황이 조금씩 호전될 것으로 기대한다. 이충재 KTB투자증권 연구원은 “태양광 설치 수요는 2013년 35GW에서 올해 55GW로 늘어날 것”이라며 “특히 중국의 태양광 발전 설치 목표량이 늘고 있기 때문에 지난 4년간의 부진을 벗어나 활력을 되찾을 수 있을 것”이라고 내다봤다. 최근 중국 국가에너지국(NEA)은 올해 태양광 발전 설치 목표량을 17.8GW로 상향 조정했다. 지난 1월 말에 밝힌 올해 설치 목표량인 15GW보다 19% 늘어난 수치다. 손지우 연구원은 “지난해 태양광 관련주들의 주가가 많이 하락한 상태에서 유가 상승에 따른 기대감도 주가에 영향을 미치고 있다”며 “당분간 비교적 안정적인 흐름을 이어갈 전망”이라고 설명했다. 수요가 늘면서 폴리실리콘 가격이 서서히 반등할 것이라는 전망도 나온다. KTB투자증권은 국내 폴리실리콘 연평균 수출 단가가 지난해 kg당 21.2달러에서 올해 25달러까지 오를 것으로 예상했다.중국의 태양광 설치 목표량 증가와 폴리실리콘 가격이 반등할 것이라는 기대감에 관련 기업들의 주가도 오르고 있다. 글로벌 1위 태양광모듈업체 트리나솔라 주가는 연초 이후 4월 7일까지 30% 올랐다. 캐나다 태양광 관련 업체인 캐네디언솔라 주가는 미국 나스닥 시장에서 같은 기간 동안 40% 급등했다. OCI 주가도 연초 이후 4월 8일까지 35% 올랐다. 손지우 연구원은 “태양광은 무한에너지로 앞으로 석탄에너지 사용을 대체할 에너지이기 때문에 시간은 걸릴 수 있지만 관련 기업들의 수익성도 갈수록 좋아질 가능성이 있다”고 말했다.OCI는 폴리실리콘 공장 가동률 100% 수준을 유지하고 있다. OCI 관계자는 “2013년 4분기 이후 공장을 풀가동하고 있다”고 말했다. 태양광 시장 침체에 유동성 위기로 2012년 12월부터 생산을 중단했던 한국실리콘도 지난해 여수 폴리실리콘 공장을 재가동했다. 한화케미칼의 태양광 분야 자회사인 한화솔라원과 한화큐셀이 합병을 통해 세계 1위의 태양광 회사로 올라섰다. LS산전도 지난 2월 일본 최대 태양광발전소를 완공하며 일본 내 태양광 사업에 속도를 낼 계획이다.이들의 영업이익도 늘어날 것으로 예상된다. 금융정보업체 에프앤가이드에 따르면 OCI의 올해 영업이익은 1728억원으로 지난해 대비 276% 증가할 것으로 보인다. 한화케미칼의 올해 영업이익 전망치는 지난해 대비 44% 증가한 2040억원, LS한전은 15.3% 늘어난 1818억원이 될 것으로 전망된다.전문가들은 공통적으로 장기적 성장성은 있지만 투자에 대해서는 신중해야 한다고 말한다. 세계 태양광 ‘큰 손’인 중국이 태양광 발전 설치 목표량을 늘리고 있지만 이를 달성할지는 미지수이기 때문이다. 지난해에도 설치 목표량에 미치지 못했다. 공급 과잉이 해소되기까지는 시간이 필요하다는 지적도 있다. 중국의 수요가 얼마나 증가하느냐와 개별 기업들의 향후 정책이 변수가 될 것으로 본다.이한얼 하나대투증권 연구원은 “태양광산업은 과거 제조업에서 유틸리티(가스·수도·전기 같은 공익사업)산업으로 바뀌고 있다”며 “단순히 기업의 규모만을 보고 투자하는 것은 바람직하지 않다”고 조언했다. 이어 “중견업체라도 경쟁력이 얼마나 있는지를 꼼꼼히 살펴봐야 한다”며 “특정 기간을 설정해서 투자할 수 있는 분야는 아니다”라고 덧붙였다. 손지우 연구원도 “실제로 태양광산업이 반짝했던 2000년 이후에도 투자전략에 대한 의견은 지금과 다르지 않았다”며 “당시에도 성장성을 바탕으로 기대를 모았던 기업이 지금은 흔적도 없이 사라진 경우도 있다”고 말했다.

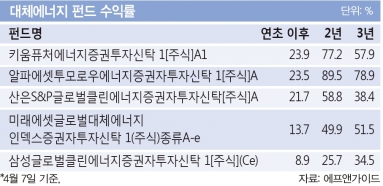

대체에너지 펀드 투자해 볼만직접 투자가 부담스럽다면 펀드로 투자하는 방법도 있다. 대체 에너지 펀드다. 에프앤가이드에 따르면 바이오·태양광·풍력 발전소 등의 기업에 투자하는 대체 에너지 펀드의 연초 이후 평균수익률은 15.4%를 기록하고 있다. 해외 펀드 평균 수익률(8.6%)의 두 배 수준이다.개별 펀드별로 보면 태양광과 풍력 발전소 기업에 투자하는 ‘알파에셋투모로우에너지증권자투자신탁 1[주식]A’의 연초 이후 수익률은 23.5%에 달한다. 3년 수익률은 79%에 달한다. ‘산은S&P글로벌클린에너지증권자투자신탁[주식]A’과 ‘삼성글로벌클린에너지증권자투자신탁 1[주식]의 연초 수익률은 각각 21.7%, 8.9% 이다. 이들 펀드는 공통적으로 중국 태양광 업체인 하너지박막발전·트리나솔라와 풍력발전 업체 화넝리뉴어블을 담고 있다.대체에너지 사업의 성패는 각 정부의 정책에 따라 크게 좌우될 수 있다는 점에 유의해야 한다. 미국과 유럽 등을 선진국을 중심으로 정부 차원의 장려보조금 지원이 늘면 대체에너지 투자도 증가하는 경향을 보인다. 단기적으로 성과가 확인되지 않는 업황인 만큼 외부 상황도 무시할 수 없어서다.