대차잔고 57조로 불어나 1년 새 최대치… 무차입 공매도, 업틱룰 등 유명무실

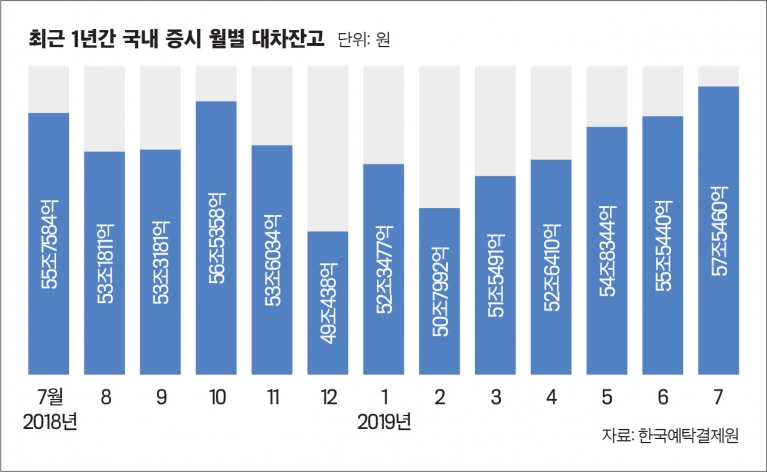

미·중 무역전쟁, 일본의 경제보복, 국내 경기 침체와 기업 실적 부진 등 국내외 악재 속에 국내 증시가 흔들리고 있다. 2일 코스피는 2000선이 무너지며 거래를 마쳤고 코스닥지수는 615.70에 마감하며 2017년 3월 30일 이후 28개월 만에 최저치를 기록했다. 이런 가운데 공매도 대기자금으로 여겨지는 대차잔고가 급격히 불어나 투자자들의 불안감이 커지고 있다. 지난 2월 50조원 규모였던 대차잔고는 6월 55조원을 넘어선 후 7월에는 57조5460억원을 기록했다. 최근 1년 새 최대치이자 코스피가 2000선 밑으로 떨어졌던 지난해 10월 56조5358억원보다 1조원 가량많다.대차잔고는 주식을 빌린 후 갚지 않고 남은 거래의 주식 평가액이다. 국내 증시에서는 보유하고 있는 주식만 공매도를 할 수 있는 차입 공매도만 허용하고 있다. 때문에 공매도 거래를 하려면 대차거래가 필수적이라, 대차잔고가 증가했다는 이야기는 공매도 수요 역시 늘었다는 신호로 여겨진다. 공매도는 말 그대로 갖고 있지 않은 주식을 파는 거래 방식이다. 특정 종목의 하락이 예상될 경우 미리 주식을 매도하는 거래를 체결한 후 주가가 하락하면 해당 주식을 매수해 되갚아 이익을 낸다. 증시가 과열돼 매수만 쌓여 있을 경우 유동성을 공급해 거래가 원활하게 하는 순기능도 있지만, 약세장에서 증시 하락을 부추긴다는 지탄을 받아왔다.

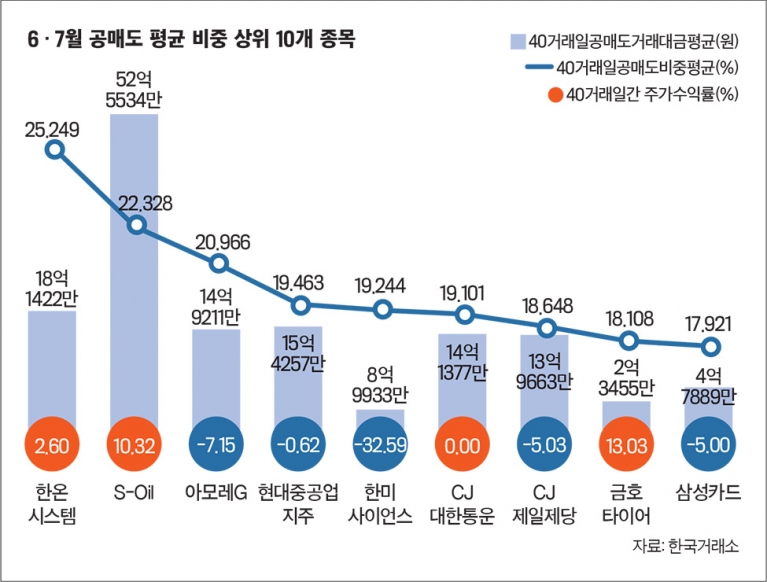

공매도 비중 상위 종목 주가 약세실제로 대차잔고가 2조원이나 늘어난 7월 한달 동안 코스피와 코스닥 지수는 각각 4.7%, 10.4% 하락했다. 대차잔고가 하루 만에 1조1176억원이나 늘었던 29일에는 코스피 1.78%, 코스닥 지수 4% 급락했다. 공매도 비중이 큰 종목의 주가도 약세다. 증시가 급락했던 29일 공매도 거래 비중 상위 10개 종목 가운데 9개 종목이 하락했다. 총 거래대금 가운데 공매도 비중이 32.57%에 이르렀던 쌍용차 주가는 7.96% 떨어졌다. 공매도 비중이 25.05%였던 한샘은 15.93% 급락했다.기간을 좀 더 늘려도 마찬가지다. 6월 1일부터 7월 26일까지 40거래일 동안 공매도 평균 비중이 가장 컸던 코스피 상장사 10곳의 평균 수익률은 2.72% 손실을 기록했다. 공매도 비중이 평균 19.24%였던 한미사이언스 주가는 32.59% 급락했다. 대차잔고가 급격히 증가할 때마다 증시 안팎에서 급락 가능성이 언급되는 이유다.국내 증시에서는 미국을 비롯한 금융 선진국에 비해 공매도에 까다로운 규정을 두고 있다. 주식을 빌리지 않은 상태에서 공매도를 먼저 진행하는 무차입 공매도가 불가능할 뿐만 아니라 공매도 주문을 낼 때 직전 체결 호가보다 높은 호가만 제시할 수 있는 업틱룰도 적용하고 있다. 더욱 강력한 규제를 주장하는 쪽에서는 공매도 폐지를 요구하고 있다. 다만 하락장에서 거래량 증가 등 공매도의 순기능도 있어 당국에서는 전면 금지는 곤란하다는 입장이다. 이 때문에 공매도 폐지 주장이 나오더라도 전면 금지보다는 모니터링 강화 등에 무게중심을 주고 있다.개인투자자들은 현재 적용되는 규제는 형식적일 뿐 공매도가 증시에서 여전히 ‘기울어진 운동장’을 만들고 있다고 비판한다. 업틱룰이 적용된다고 하지만 자금력이 풍부한 외국인·기관투자자가 공매도를 활용해 특정 종목에 매도 주문을 쌓아두는 식으로 시장을 왜곡할 수 있어서다. 무차입 공매도 금지 역시 유명무실하다는 평가를 받고 있다. 지난해 6월 골드만삭스 서울지점은 공매도 주문 중 20개 종목, 138만7968주를 결제하지 못하는 사고를 냈다. 이 사고는 형식은 결제 이행하지 않았다는 내용이지만 사실상 무차입공매도라는 지적을 받았다. 차입공매도 규정이 철저하게 적용되는 개인투자자들과 달리 기관투자자들은 전화나 메신저만으로도 공매도를 진행할 수 있는 것으로 알려졌다.공매도를 위한 주식 대여 과정에서 개인투자자들은 기관과 경쟁이 어렵다. 신용도가 확실한 기관투자자들과 달리 개인투자자는 공매도 거래를 하기 위해 증권사에 대차거래를 신청하고 거래 전 증거금을 입금해야 한다. 여기까지만 해도 공매도의 이점이 사라지는데 거래 증권사에서 주식 대여를 제공하지 않는다면 또 다른 증권사를 알아봐야 한다. 최근에는 개인투자자끼리 보유 주식을 빌려줄 수 있도록 하는 제도가 마련됐지만 아직까지는 충분한 수량이 거래되고 있지 않다.

“공매도와 주가 상관관계 불확실” 주장도증권 업계와 한국거래소에서는 개인투자자와 좀 다른 의견을 낸다. 공매도 증가가 주가 하락의 원인인지 결과인지 구분해야 한다는 것이다. 공매도 탓에 주가가 떨어지는 게 아니라 주가 하락이 예상될 때 공매도 주문이 늘어날 수 있다는 주장이다. 한국거래소가 2014년 공매도 주문이 많았던 40개 종목을 분석한 결과 공매도 이후 주가 하락이 나타난 종목은 4종목뿐이었다. 15개 종목은 공매도 증가보다 앞서 주가가 떨어졌고, 18개 종목은 인과관계가 나타나지 않았다. 최길수 키움증권 연구원은 “과거 10년 이상의 사례를 살펴봐도 공매도와 주가지수 사이에 특별한 관계성은 발견할 수 없다”며 “대차잔고 증가를 이유로 주가 폭락을 우려하는 것은 과도한 해석”이라고 말했다. 한국거래소 관계자는 “상장지수증권(ETF) 설정 등도 대차잔고 증감에 영향을 주기 때문에 대차잔고가 증가한다고 반드시 공매도가 늘어나는 것은 아니다”며 “섣불리 주가 향방을 예측하기보다 시간을 갖고 지켜볼 필요가 있다”고 말했다.일부 개인투자자 사이에서는 공매도를 역이용해 수익을 낼 수 있는 방법으로 환매수(Short Covering)를 거론하기도 한다. 공매도로 주식을 판 투자자는 이후 주식을 매수해 갚아야 하기 때문에 매수 수요가 나타날 것이란 기대다. 특히 주가가 상승하는 시기에 공매도를 했던 투자자들이 해당 주식을 확보해 손실을 줄이기 위해 매수세가 집중되는 숏스퀴즈를 염두해 투자해 수익을 내는 사례도 있다. 그러나 증권가에서는 공매도 투자자들이 언제 매수 버튼을 누를지 예측하기는 어렵다고 본다. 공매도 상환기간은 내국인 2개월, 외국인 1년이다. 여기에 주식을 빌려준 기관과 협의해 상환기간을 연장할 수 있다. 더구나 공매도 거래는 외국인투자자가 주도하고 있다. 지난 1분기 기준으로 국내 증시 공매도 거래 가운데 65%는 외국인 투자자의 몫이었다. 기관은 34%, 개인은 1% 수준이다. 외국인·기관투자자가 공매도 상환기간에 쫓겨 급하게 주식을 매수하는 상황을 기대하기 어려운 구조다.- 황건강 기자 hwang.kunkang@joongang.co.kr