2010년까지만 해도 중국의 인터넷 속도는 10MB(메가바이트)에도 미치지 못하는 곳이 태반이었다. 초고속 인터넷을 즐기던 한국인이 중국에서 살려면 속이 터질 수밖에 없었다. 이때 중국 네티즌들에게 한국은 부러움의 대상이었다. 한국을 떠올리면 초고속 인터넷과 IT 선진국이라는 인상이 강했기 때문이다. 네트워크 서비스업체인 아카마이가 발표한 자료에 따르면, 지금도 우리나라는 세계 인터넷 속도 1위 자리를 유지하고 있다.

중국 핀테크 도입률 69%로 1위

|

현금 대신 모바일 결제로

|

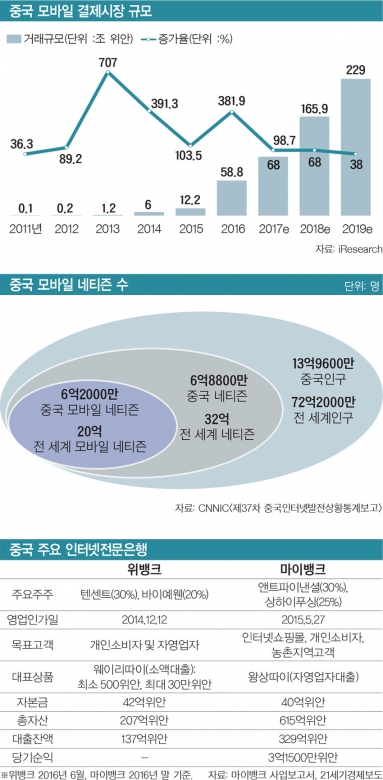

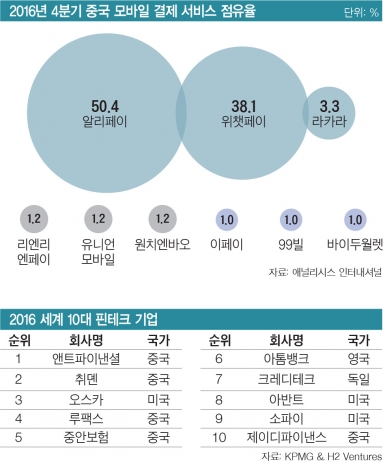

핀테크 최강자 앤트파이낸셜중국의 인터넷전문은행은 어떤 상황일까? 중국에서 은행은 대표적인 독점 산업이다. 4대 국유은행의 시장 점유율이 60%가 넘는다. 그런데 중국이 2014년 텐센트의 위뱅크, 알리바바의 마이뱅크를 포함한 5개 민영은행의 설립을 허가하면서 변화의 기미가 보이기 시작했다. 5개 민영은행 모두 2015년에 본격적인 영업을 시작했다. 최근에는 민영은행 설립허가 속도가 빨라졌다. 2016년 중국 은행감독관리위원회는 12개 민영은행의 설립을 허가했는데, 12월에만 7개 민영은행의 설립을 허가했다. 지금까지 설립허가를 받은 17개 민영은행 중 절반에 가까운 8개 은행이 인터넷전문은행을 표방하고 있다.가장 큰 영향력을 가진 인터넷전문은행은 텐센트의 위뱅크와 알리바바의 마이뱅크다. 이들 모두 대주주인 텐센트와 앤트 파이낸셜(알리바바 자회사)의 지분율이 30%에 달한다. 마이뱅크에 대해 살펴보기 전에 중국 최대 핀테크 업체인 앤트파이낸셜부터 알아보자.알리바바의 자회사인 앤트파이낸셜은 알리페이를 자회사로 두고 있으며 마이뱅크의 대주주이다. 시장에서 앤트파이낸셜은 약 700억 달러의 가치를 인정받고 있다. 국내 증시에서 시가 총액 2위인 하이닉스(약 50조원)를 훌쩍 뛰어넘는 규모다. 세부적으로 보면, 700억 달러 중 모바일 결제사업을 영위하는 알리페이의 가치가 500억 달러, 마이뱅크 및 소액대출의 가치가 약 80억 달러다. 이 밖에도 자산운용(MMF), 보험 등 진출하지 않은 분야가 없다. 신용조회사업도 하고 있다.앞서 언급했듯이 중국은 신용평점과 신용등급 등 개인의 신용정보 구축이 부족하다. 여기서 기회를 포착한 앤트파이낸셜은 개인정보, 자산현황 및 빅데이터(전자상거래, 모바일 지급결제 내역 등)을 이용해 자체 신용등급 시스템을 구축했다. 바로 즈마신용(芝麻信用)인데, 350~950점까지 신용평점을 부여한다. 실례로 필자의 즈마신용점수는 200여건의 전자상거래 이용실적이 있음에도 604점에 불과했다. 개인정보를 자세히 입력하지 않았고 중국 신용카드를 알리페이와 연동하지 않았기 때문이다. 즈마신용은 빅데이터를 기반으로 해서 기존 중국인민은행의 개인신용조회 시스템이 커버하지 못하는 10억 명의 중국인에 대한 신용등급 시스템을 구축하는 것이 목표다.중국의 대표적 인터넷전문은행인 마이뱅크를 살펴보자. 위뱅크는 지난해 사업보고서를 아직 발표하지 않았다. 마이뱅크는 모회사인 알리바바가 중국 최대 전자상거래업체(시장점유율 약 60%)인 점을 적극 활용하고 있다. 인터넷 쇼핑몰을 하는 소규모 기업을 목표 고객으로 설정했으며 이미 350만 곳에 달하는 소기업과 소상공인을 고객으로 확보했다. 대표 상품 역시 왕상따이(網商貸)라는 자영업자 신용대출 상품이다. 이 상품의 신용대출 금리는 연 5~14%인데, 대부분의 고객들이 연 7~8% 금리로 대출상품을 이용하고 있다. 중국의 소상공인이 고리대금업자로부터 자금을 융통할 때 지급하는 금리(약 15%)의 절반에 불과하다. 이렇다 보니 대출도 잘 되고 수익성도 괜찮다.

창업 분위기 조성에 막대한 자본이 스타트업에 몰려2016년 사업보고서에 따르면, 마이뱅크의 자본금은 40억 위안이다. 총자산과 대출잔액은 각각 615억 위안, 329억 위안을 기록했다. 특히 지난해 대출 규모가 네 배 증가할 정도로 적극적인 영업을 펼쳤다. 당기순익은 영업 초기인 2015년 6874만 위안 적자를 기록했으나 2016년에는 3억1500만 위안으로 흑자 전환했다. 이미 마이뱅크는 몸집이 커진 메기로 성장해서 중국 금융시장이라는 연못을 휘젓고 다니기 시작했다.중국 핀테크가 이렇게 활성화된 데에는 몇 가지 이유가 있다. 막대한 사용자수, 기술적 혁신과 제도적 혁신이다. 그중 가장 중요한 것은 역시 중국의 네티즌 수이다. 전 세계 인구(72억 2000만 명) 중에서 중국(약 14억 명)이 차지하는 비중은 약 19%다. 전 세계 인구 다섯 명 중 한 명이 중국인인 셈이다. 네티즌을 살펴보자. 중국 네티즌들은 모바일로 인터넷을 사용하는 비중이 높다. 그래서 중국의 모바일 네티즌 수는 6억2000만 명에 달한다. 전 세계 모바일 네티즌 수(20억 명)의 31%다. 전 세계 모바일 네티즌 세 명 중 한 명이 중국 네티즌인 셈이다.중국에서 모바일 혁명이 일어날 수밖에 없는 이유다. 게다가 기술적 혁신으로 개선할 수 있는 제도적 결함이 미국 같은 선진국보다 중국에 더 많았다. 역설적이지만, 낮은 신용카드 보급률과 신용조회시스템 미비가 모바일 결제 확산이라는 불길에 기름을 붓는 역할을 했다. 이미 불길이 크게 일어났기 때문에 21세기의 모바일 혁명은 중국에서 발생할 가능성이 크다.기술적 혁신도 마찬가지다. 2014년 리커창 총리가 ‘대중창업(大衆創業)’ ‘만인창신(萬人創新)’을 내세우고 창업과 혁신을 통한 경제 발전을 정책 기조로 삼으면서 창업 분위기가 조성됐다. 막대한 자본이 스타트업으로 몰렸고 뛰어난 인재들이 너나 할것없이 창업에 뛰어들었다. 자본과 인재가 몰리면서 기술적 혁신도 가능해졌다.제도적 혁신의 역할도 크다. 사회주의 체제인 중국은 주요 기간산업인 중공업·정유·통신뿐 아니라 금융에서도 정부가 적극 개입하며 국유은행의 독점체제를 유지해왔다. 하지만, 유난히 인터넷 분야에서는 민영기업이 주도적 지위를 지켜왔고 정부 개입과 규제도 비교적 적었다. 중국 정부가 오히려 중국 인터넷 기업들에게 기회를 제공하기도 했다. 2014년 알리바바와 텐센트에게 민영은행 라이센스를 발급한 것이 좋은 예다.중국의 핀테크를 우리가 쫓아갈 수 있을까? 바로 지척에 전 세계 모바일 네티즌의 3분의 1이 존재하고 여기서 새로운 흐름이 나타나고 있다. 중국에서 발생하는 모바일 혁명은 우리에게 위협이 될 수도 있지만, 새로운 기회가 될 수도 있다. 특히 중국의 창업열풍과 인터넷전문은행 육성은 우리가 반드시 배워야 할 부분이다.

김재현 - 고려대 중어중문학과를 졸업하고 중국 베이징대에서 MBA를, 상하이교통대에서 금융학 박사학위를 취득했다. 칼럼니스트로서 중국 경제·금융 연구와 집필 활동을 하고 있다. 저서로는 [중국 도대체 왜 한국을 오해하나], [파워 위안화: 벨 것인가 베일 것인가(공저)] 등이 있다.