삼성전자·SK하이닉스 ‘어닝쇼크’ 이례적 예고… 수출 둔화로 이어질 확률 높아

▎사진:© gettyimagesbank |

|

메모리반도체 가격이 예상보다 가파르게 하락하고 있다. 특히 삼성전자·SK하이닉스 등 국내 반도체 기업의 주력 상품인 D램(임시저장 메모리반도체) 가격 하락폭이 크다. 가격이 떨어지면 기업의 실적도 줄어들게 마련이다. 당장 삼성전자는 1분기 ‘어닝쇼크’를 이례적으로 예고하고 나섰다. 그런데 최근의 반도체 가격 하락은 단지 삼성전자·SK하이닉스의 실적 악화로만 끝날 것 같지 않다. 지난해 한국 수출은 역대 최대치를 기록했는데, 전체 수출액의 5분 1 정도가 반도체였다. 올 들어서도 이 같은 반도체 ‘쏠림 현상’이 이어지고 있어 반도체 가격 하락은 곧 한국의 수출 둔화로 이어질 개연성이 크다. 시장에서는 반도체 가격이 적어도 3분기까지 하락할 것으로 예상한다.

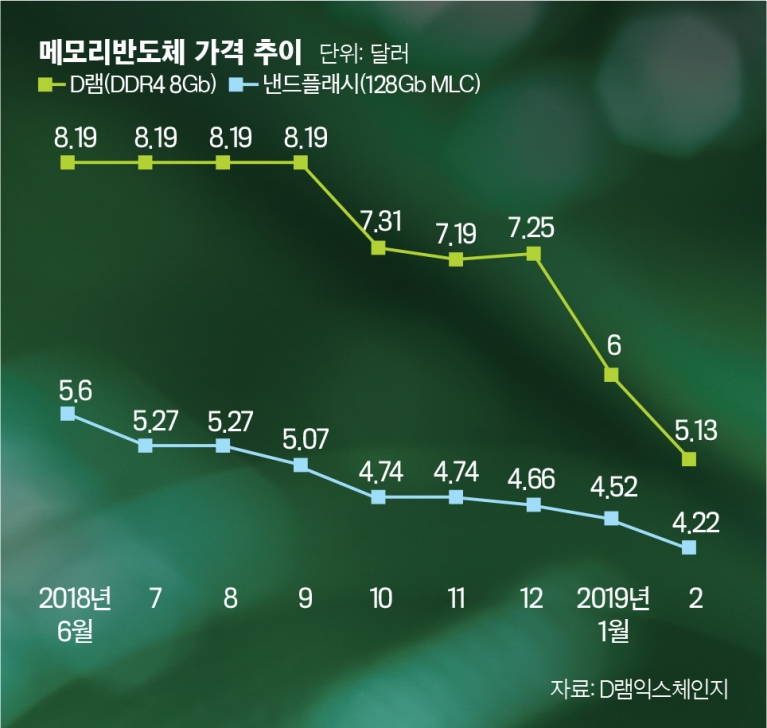

D램 가격 연말 4달러 가나반도체시장조사업체인 D램익스체인지에 따르면 D램(DDR4 8Gb)의 2월 평균 고정가격은 5.13달러를 기록했다. 1월 6달러보다 14.5% 하락한 것이다. 1월 6달러도 지난해 12월보다 17.2% 내린 가격이다. 낸드플래시(영구저장 메모리반도체) 역시 사정은 마찬가지다. D램보다 먼저 가격이 떨어지기 시작한 낸드플래시 128Gb MLC의 2월 평균 고정가격은 4.22달러로 1월 4.52달러보다 6.6% 내렸다. 3월 들어서는 가격 하락폭이 완만해지고 있다는 분석이 나오지만, 그렇다고 하락세가 꺾일 것 같지는 않다. 일각에서는 지난해 8달러를 넘었던 D램 가격이 올해 말 4달러 선까지 밀릴 것이라는 관측도 나온다.최근 메모리반도체 가격을 끌어내리고 있는 건 쌓여 있는 반도체 재고다. 서버·스마트폰 제조사가 지난해 대량으로 구매한 반도체를 아직 소진하지 못하고 있다는 얘기다. D램익스체인지는 “재고가 줄지 않으면서 반도체 가격 하락을 부추기고 있다”며 “주요 서버·스마트폰 제조사의 재고 수준은 6주치가 넘을 것”이라고 분석했다. D램익스체인지는 특히 “PC와 서버 D램 제조사는 7주치의 재고 수준을 보유하고 있다”고 덧붙였다.데이터센터 구축과 클라우드 서비스 강화로 메모리반도체를 대거 사들였던 페이스북·아마존·구글 등의 정보통신기술(ICT) 기업이 지난해부터 투자를 줄이면서 재고 소진 속도가 확 떨어진 것이다. 스마트폰·PC 수요도 줄고 있다. 노트북 컴퓨터는 올해 1분기 출하량이 전분기보다 15% 이상 감소했다. 스마트폰은 이미 포화상태로, 수요가 좀처럼 살아나지 않고 있다.수요는 주는 데 공급은 늘고 있다. ‘반도체 굴기’를 선언한 중국이 올해 반도체 설비 가동을 본격화하고 있다. 또 다른 반도체시장조사업체인 IC인사이츠에 따르면 올해 전 세계에서 새로 가동하는 300mm 웨이퍼 팹(반도체 생산라인) 수는 모두 9곳이다. 2007년 12곳 이후 12년 만에 최대 규모인데, 9곳 중 5곳이 중국에 있다.내년에도 6곳이 가동할 예정이어서 지난해 112곳이었던 세계 300mm 웨이퍼 팹 수는 내년 말까지 모두 127곳으로 13.4% 증가한다. IC인사이츠는 “중국의 반도체 기업이 본격적으로 반도체 생산에 들어가면 공급마저 늘어나 가격 하락폭이 가팔라질 것”이라고 전망했다.반도체가 한국 경제의 버팀목 역할을 하고 있는 만큼 반도체 가격 하락은 수출과 고용에도 직접적인 타격을 줄 것으로 예상된다. 한국경제연구원은 올해 반도체 수출이 지난해보다 10%가량 감소하면 최대 20조원 이상의 생산유발액 감소와 5만 명 이상의 직간접 고용 손실을 가져올 것이라고 전망했다. 그런데 산업통상자원부에 따르면 2월 반도체 수출액은 전년 대비 24.8%나 주저앉았다. 이 영향으로 2월 전체 수출액도 전년 대비 1.1% 감소했다. 수출 감소는 곧바로 기업 실적으로 이어지고 있다. 당장 삼성전자는 3월 26일 ‘2019년 1분기 예상실적 설명자료’라는 자율 공시를 통해 “당초 예상 대비 디스플레이·메모리 사업의 환경 약세로 1분기 전사 실적이 시장 기대 수준을 하회할 것으로 예상된다”고 발표했다.1분기 실적(잠정) 발표를 열흘여 앞둔 시점에서 어닝쇼크를 암시하는 공시를 내놓은 것이다. 증권가에서는 삼성전자의 1분기 영업이익이 지난해 1분기(15조6422억원)보다 60% 가까이 줄어든 6조원대에 그칠 것으로 보고 있다. SK하이닉스도 기대 이하의 실적을 예상한다. 노근창 현대차증권 연구원은 “예상보다 가파른 D램 가격 하락으로 1분기 매출액과 영업이익이 각각 6조6000억원, 1조3000억원 정도를 기록할 것”이라고 전망했다.그나마 다행인 건 시장에서는 4분기부터 수요가 늘면서 가격 하락폭이 둔화하거나 상승세로 돌아설 것으로 보고 있다는 점이다. 이 같이 보는 이유는 4분기부터 주요 서버 제조사의 재고가 소진되고, 인텔이 새롭게 출시할 CPU(중앙처리장치)와 스마트폰용 반도체 수요가 다시 살아날 것으로 예상하기 때문이다.특히 스마트폰 시장이 둔화하더라도 스마트폰에 탑재하는 메모리반도체의 용량이 커져 반도체 시장에는 큰 영향을 주지 않을 것이라는 분석이다. 황민성 삼성증권 연구원은 “스마트폰 생산량이 줄어도 고성능화에 따른 고사양 반도체 탑재가 이어지고 있어 업황은 나쁘지 않을 것”이라고 말했다. 메모리반도체의 전통적인 경기 현상인 ‘상저하고’ 패턴이 이어질 것이라는 기대다. 김기남 삼성전자 부회장도 3월 28일 서울 양재동 더케이호텔에서 기자들과 만나 “상저하고의 흐름을 탈 것이라는 당초의 업황 전망에 대해 달라진 것은 없다”고 말했다.

장기적으로는 시장 확대 전망 우세여기에 5G 이동통신, 인공지능(AI), 데이터센터, 차량용 반도체 등 신성장 분야가 지속적으로 성장하고 있어 전반적인 시장 전망은 나쁘지 않다. 시장조사업체인 IHS마킷은 장기적으로는 메모리반도체 시장이 성장세를 이어갈 것으로 예측했다. IHS마킷은 3월 28일 보고서를 내고 2022년 D램 시장 규모를 941억8800만 달러(약 106조2629억원), 낸드플래시 시장 규모를 721억5900만 달러(약 81조3592억원)로 예측했다. 올해보다 시장이 20~30% 시장이 커질 것으로 보는 것이다. IHS마킷은 “장기적으로는 미국의 아마존이나 마이크로소프트, 페이스북, 구글과 중국의 텐센트, 바이두, 알리바바 등 글로벌 ICT 기업의 메모리반도체 수요가 굳건할 것”이라고 전망했다.