제주항공 성공에 취했다가 코로나19에 ‘화들짝’ 전략 급선회

▎ 사진:연합뉴스 |

|

제주항공과 이스타항공의 M&A가 최종 무산됐다. 제주항공은 지난 3월 2일 이스타홀딩스와 체결했던 이스타항공 주식매매계약(SPA)을 해제한다고 7월 23일 공시했다. 제주항공 측은 “정부의 적극적인 지원 의지와 중재 노력에도 불구하고 현재 상황에서 인수를 강행하기에는 제주항공이 짊어져야 할 불확실성이 너무 크다고 판단했고, 주주를 포함한 이해관계자들의 피해에 대한 우려도 큰 것이 사실”이라며 “이번 M&A가 결실을 거두지 못한 것에 대해 안타깝다”고 밝혔다.애경그룹의 항공사 인수합병(M&A) 전략에 대한 평가는 크게 엇갈린다. 한편에서는 “무분별한 M&A 시도로 항공 산업 재편에 악영향을 주고 있다”는 의견이, 다른 한편에서는 “시장 상황을 감안해 적기에 발을 뺐다”는 반응이 나온다. 재계 안팎에선 “애경그룹이 기존 유통사업에서의 부진을 제주항공으로 만회하면서 제주항공을 주력 계열사로 만들기 위해 규모의 경제를 꾀했지만, 코로나19로 항공뿐 아니라 유통사업도 흔들리자 전략을 선회했다”고 분석한다.항공업계에서는 “향후 제주항공과 이스타항공이 M&A와 관련해 법적 공방에 나설 것”이라는 전망도 나온다. 항공업계 관계자는 “제주항공이 계약 보증금 반환 소송 등을 대비한 명분 쌓기에 돌입한 것으로 보인다”며 “양사가 법적 공방을 대비해 법리 검토에 착수한 것으로 안다”고 했다. 이에 대해 제주항공 측은 “현 시점에서 M&A 관련 법적 공방 전망은 지나친 확대 해석”이라며 선을 그었다.

“제주항공 성공 도취한 M&A 전략” 분석도제주항공의 이스타항공 인수가 실패로 끝나면서 애경그룹의 항공사 M&A 전략도 별다른 소득 없이 종료됐다. 애경그룹은 지난해 아시아나항공 인수전에도 뛰어들었지만 HDC현대산업개발에 패해 고배를 마셨다. 지난해 12월 이스타항공 인수를 깜짝 발표하면서 ‘메가 저비용항공사(LCC)’로의 도약을 예고했지만, 이마저도 성과 없이 끝나게 됐다.항공업계 안팎에선 “유통 기업인 애경그룹이 불확실성에 시달리는 항공 산업의 특성을 감안하지 못하고 무리하게 사세 확장에 나섰다”는 지적이 나온다. 코로나19로 항공사가 유례없는 위기에 내몰린 것은 맞지만, 사스(중증급성호흡기증후군), 메르스(중동호흡기증후군) 사태 등 항공업계를 둘러싼 위기는 어제 오늘 일이 아니기 때문이다.항공 산업은 세계정세와 정부 정책 결정 등으로 사업 자체가 좌우될 수 있는 구조인 데다 국제유가, 환율 등에도 직접 영향을 받는다. 항공 산업에 영향을 미치는 외부 변수가 지나치게 많아 불확실성에서 자유로울 수 없다는 얘기다. 항공업계 관계자는 “항공 산업 종사자들 사이에서 제주항공의 대규모 항공기 도입, 항공사 M&A 추진 등에 ‘무리한 행보’라는 얘기가 많았다”고 전했다.실제 제주항공은 1000억원 이상의 영업이익을 실현한 2018년에 약 5조원에 달하는 신규 항공기 도입 계약을 체결했다고 공시했다. 보잉 측으로부터 B737-8 맥스 40대를 확정 구매하고, 10대를 옵션 구매하는 계약이다. 자기자본 대비 무려 1500%에 달하는 액수를 투입해 신규 항공기를 도입하겠다고 나선 것이다. 국토교통부에 따르면 제주항공은 진에어(28대), 티웨이항공(28대) 등 경쟁사보다 17대가 많은 총 45대의 항공기를 운용하고 있다.황용식 세종대 교수(경영학)는 “제주항공의 항공사 M&A 전략은 1980년대 미국 기업들이 경기 호황에 도취돼 적극적으로 M&A를 추진했던 사례와 유사점이 있는 것으로 보인다”며 “제주항공의 고공 실적으로 규모의 경제를 꾀했으나, 코로나19로 직격탄을 맞아 화들짝 놀란 형국”이라고 했다.일각에선 LCC 공급 과잉 등의 시장 상황을 감안하면 애경그룹의 항공사 M&A 전략은 불가피한 선택이었다는 분석도 나온다. 항공 수요 증가세 둔화, LCC 공급 과잉, 신규 LCC의 시장 진입 등으로 지난해부터 LCC 호황에 사실상 마침표가 찍혔다는 지적이다. 여기에 일본제품 불매운동 여파로 일본 노선 수요마저 고꾸라지면서 M&A를 통한 항공산업 재편이 속도를 낼 것이란 전망이 많았다.재계에선 애경그룹의 항공사 M&A 포기를 두고 “적절한 전략 선회”라는 얘기도 나온다. 재계 관계자는 “애경그룹이 항공사 M&A를 밀어붙였다가 자칫 ‘승자의 저주’에 빠질 수 있는 상황인 만큼, 적절한 시기에 발을 빼고 있다고 본다”고 했다. 애경그룹 입장에서는 현 상황에서 이스타항공 인수를 무리하게 밀어붙일 필요가 없다는 분석도 있다. 항공업계 관계자는 “애경그룹이 이스타항공 인수를 포기하면 독자 생존이 불가능한 이스타항공은 파산 수순을 밟을 수밖에 없을 것”이라며 “제주항공 입장에선 이스타항공 파산 이후 운수권 배분을 통해 이스타항공의 노선을 확보하는 것이 더 안전한 전략”이라고 분석했다.

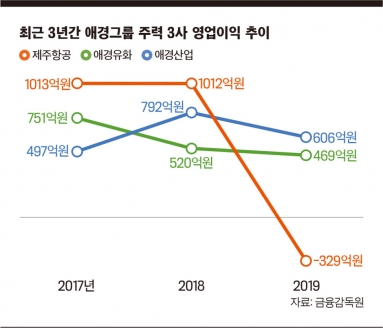

애경그룹의 업종 전환 시도 급제동 걸려제주항공이 아시아나항공 인수전에 이어 이스타항공 인수 전에 뛰어들자 재계에서는 “애경그룹이 주력 사업을 유통에서 항공으로 전환하고 있다”는 분석이 나왔다. 올해 창립 66주년인 애경그룹이 초대형 M&A에 뛰어든 것은 처음이기 때문이다.채형석 애경그룹 총괄부회장 등 애경그룹 경영진이 항공 사업 확장에 강한 의지를 갖게 된 것은 제주항공의 성공 때문으로 풀이된다. 2005년 설립한 제주항공은 2011년 139억원의 영업이익으로 흑자 전환에 성공한 이후 줄곧 성장세를 이어왔다. 2017년과 2018년에는 연결기준 영업이익이 1000억원을 넘어서면서 애경그룹의 주력 계열사인 애경산업의 영업이익을 뛰어넘었다.그러나 다른 계열사의 저조한 실적은 결국 애경그룹의 M&A 전략에 걸림돌이 됐다. 애경그룹의 또 다른 주력 계열사인 애경유화는 실적 부진에 시달리고 있다. 애경유화의 연결기준 영업이익은 2017년 751억원, 2018년 520억원, 2019년 469억원 등으로 지속적으로 감소했다. 주력 제품인 무수프탈산(PA)과 가소제 등에서의 경쟁이 치열해진 데다, 중국의 석유화학제품 생산 확대 등의 악재가 이어지고 있기 때문이다. 애경산업의 올해 1분기 연결기준 영업이익은 지난해 1분기(230억원)보다 45% 감소했다.- 이창훈 기자 lee.changhun@joongang.co.kr