지난해 시장 규모 8800억원으로 성장… 해외 가는 K생수도 등장

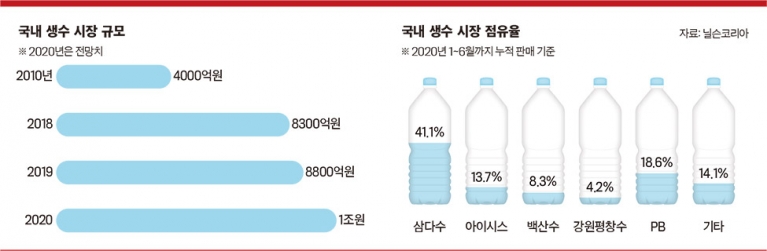

생수시장이 물 만났다. ‘사 먹는 물’에 대한 인식 보편화와 건강에 대한 관심으로 생수시장이 최근 5년간 연평균 10% 넘게 성장하자 유통업체는 물론 식품업체까지 생수 판매에 뛰어들었다. 특히 70여개 업체의 300여개 생수 브랜드가 저마다 ‘초저가’ 혹은 ‘프리미엄’ 등 전략을 앞세운 물 각축전을 벌이면서 2010년 4000억원 규모였던 생수시장은 지난해 약 8800억원으로 10년 만에 2배 이상으로 커졌다. 여기에 코로나19와 수돗물 유충 사태로 인한 ‘안전한 물’ 선호까지 겹치며 생수시장은 올해 1조원 규모 시장으로 커질 수 있다는 전망까지 나오고 있다.생수는 이미 전 국민이 가장 많이 마시는 음료로 올라섰다. 시장조사기관 닐슨코리아에 따르면 지난해 편의점, 할인점 등 소매시장에서 약 186만kL 규모 생수가 팔렸다. 2018년의 183만5823kL를 앞지른 규모로 탄산음료(50만kL), 커피(26만kL), 주스(25만kL) 등의 소매시장 판매량을 모두 합쳐도 생수 판매량에 미치지 못하는 것으로 나타났다. 판매액 기준으로는 지난해 8800억원을 기록하며 2018년 8317억원에서 재차 5% 성장했다. 유통업계 관계자는 “생수는 이제 우리나라 국민 한 명이 한해 약 72병(500mL)를 사 마시는 국민 음료가 됐다”고 말했다.

70여개 업체 300여개 생수 브랜드 각축사실 생수병을 들고 마시기 시작한 역사는 비교적 최근 시작했다. 생수가 판매되기 시작한 것은 1972년 코리아약수 건강회에서 생수 배달업을 하면서부터였지만, 정부는 수돗물의 인식이 나빠질 것을 우려해 생수산업을 규제했다. 1988년 서울올림픽이 열렸을 당시 외국인들을 위해 일시적으로 판매를 허용했지만 이후 판매를 제한했다. 이에 생수·제조판매업자들이 헌법재판소에 헌법소원을 청구했고, 대법원이 1994년 ‘깨끗한 물을 마실 권리를 침해한다’는 판결을 내리면서 판매가 합법화했다. 정부는 1995년 ‘먹는물관리법’을 제정, 생수 판매를 허용했다.이후 생수시장은 2000년대 후반 수질오염 문제 대두로 가파르게 성장했다. 2011년에는 생수 페트병 판매가 처음으로 대형 용기를 앞질렀고, 생수시장이 급격히 커졌다. 특히 최근에는 천연 미네랄을 함유한 건강한 음료라는 인식 확대, 60개 항목의 먹는 물 수질검사를 통과한 높은 품질 및 안전성, 타 음료 대비 저렴한 가격, 정기배송 등 온라인을 통한 편리한 구매 절차 등이 강점으로 작용 가파른 성장을 이어가고 있다. 농림축산식품부는 “생수시장은 건강 중시 트렌드 확산과 1인 가구 증가에 따른 생수 구매 증가로 빠르게 성장하고 있다”고 분석했다.이런 가운데 생수시장의 성장에 따른 업체 간 경쟁까지 겹치며 시장은 더욱 빠르게 성장하고 있다. 특히 생수는 소비자가격에 비해 제조원가가 낮아 수익을 내기 쉽다는 점에 착안한 신규 업체들의 시장 참여가 꾸준히 늘고 있다. 업계에 따르면 2L 생수 1통의 제조원가는 수질개선부담금, 뚜껑, 병 등을 포함 100원 안팎 수준으로 현재 70여개 업체가 만든 300여개 생수 브랜드가 저마다 강점을 앞세워 소비자의 생수 선택을 유도하고 있다. 예컨대 기존 업체는 품질을 신규 업체는 초저가 혹은 프리미엄 전략을 내세워 소비자들의 생수 구매를 유도하고 있다.당장 대형마트·편의점·이커머스 등 유통업체의 자체브랜드(PB) 생수가 저렴한 가격을 앞세워 시장 성장을 견인하고 있다. 이마트 ‘국민워터’, 롯데마트 ‘온리프라이스미네랄워터’, 홈플러스 ‘바른샘물’ 등 대형마트 제품과 GS25 ‘지리산맑은샘물’, CU ‘헤이루워터’ 등 편의점 제품, 쿠팡 ‘탐사수’, 티몬 ‘236미네랄워터’ 등이 대표적이다. 이들은 6개들이(개당 2ℓ) 생수 한 묶음을 기존 생수의 3분 1 가격에 내놓으며 판매량 증가세를 보이고 있다. 닐슨코리아에 따르면 PB 생수 점유율은 올해 상반기 18.6%를 기록, 지난해(13.4%)보다 5%포인트 넘게 상승했다.프리미엄 생수를 전면에 세운 신규 업체도 있다. 오리온은 지난해 12월 생수시장에 출사표를 던지면서 제주 용암수 기반의 오리온 ‘제주용암수’로 프리미엄 생수시장을 공략하겠다는 전략을 내놨다. 생수 사업에만 총 3000억원을 투자한 오리온은 지난 6월 온·오프라인 전 채널 판매를 개시하며 국내 시장 안착에 본격 돌입했다. LG생활건강도 울릉군과 손잡고 자본금 520억원 규모의 합작법인 ‘울릉샘물’을 설립 프리미엄 생수 출시를 예고했다. LG생활건강 관계자는 “2022년부터 맛과 청정도, 미네랄 함량이 뛰어난 울릉도 용천수를 내놓을 것”이라고 했다.생수시장 점유율 상위 업체들은 구독과 친환경 등을 앞세운 시장 확대로 대응하고 있다. 국내 생수 시장 부동의 1위 ‘제주삼다수’는 생수 배달을 위한 별도의 유통망인 삼다수앱을 구축했다. 깨끗하고 안전한 물을 집에서 편하게 받을 수 있게 하기 위해서다. 삼다수가 운영 중인 삼다수앱에서의 올해 1분기(1∼3월) 주문 건수는 하루 평균 1000건을 넘어섰고, 재구매율은 75%로 올라섰다. 덕분에 30%대로 떨어졌던 삼다수 점유율은 올해 상반기 41%가 됐다. 생수시장 점유율 2위 롯데칠성음료 ‘아이시스’는 라벨 제거, 페트병 경량화 등 친환경을 강조하고 있다.

연평균 12% 성장, 2023년 2조원 시장 전망물 시장은 앞으로 더욱 커질 전망이다. 코로나19 여파로 야외 활동을 자제하는 ‘집콕족’이 늘면서 증가한 생수 소비량이 계속 유지되고 있어서다. 슈퍼마켓 GS더프레시에 따르면 코로나19가 대유행으로 번진 지난 2~3월 동안 생수 매출은 전년 동기보다 15.1% 증가했고, 이후 꾸준한 수요로 나타나고 있다. 여기에 수도권에서 터진 수돗물 유충 사태까지 겹친 지난 8월 주요 생수업체 출고량은 최소 30% 넘게 증가한 것으로 집계됐다. 글로벌 시장조사기관 유로 모니터는 “한국 생수시장은 매년 12%씩 성장, 2023년에는 2조원을 넘어설 것”이라고 내다봤다.한편 국내 생수시장 성장에 탄력을 얻은 일부 업체들은 해외로까지 눈을 돌리고 있다. 실제 지난해 생수 수출액은 695만 달러로 2014년 549만 달러에서 25% 넘게 성장했다. 특히 중국 시장을 적극 공략 중이다. 자국 수질을 신뢰하지 못하는 중국인이 늘면서 생수를 마시는 비중이 커지고 있어서다. 국내 생수 시장 점유율 3위인 백산수를 제조·판매하는 농심은 2015년 2000억원을 투자해 중국에 공장을 세우고 백산수를 현지에서 판매하고 있다. 농심 관계자는 “2025년까지 중국에서 백산수 매출 5000억원을 올리는 것을 목표로 하고 있다”고 말했다.- 배동주 기자 bae.dongju@joongang.co.kr