|

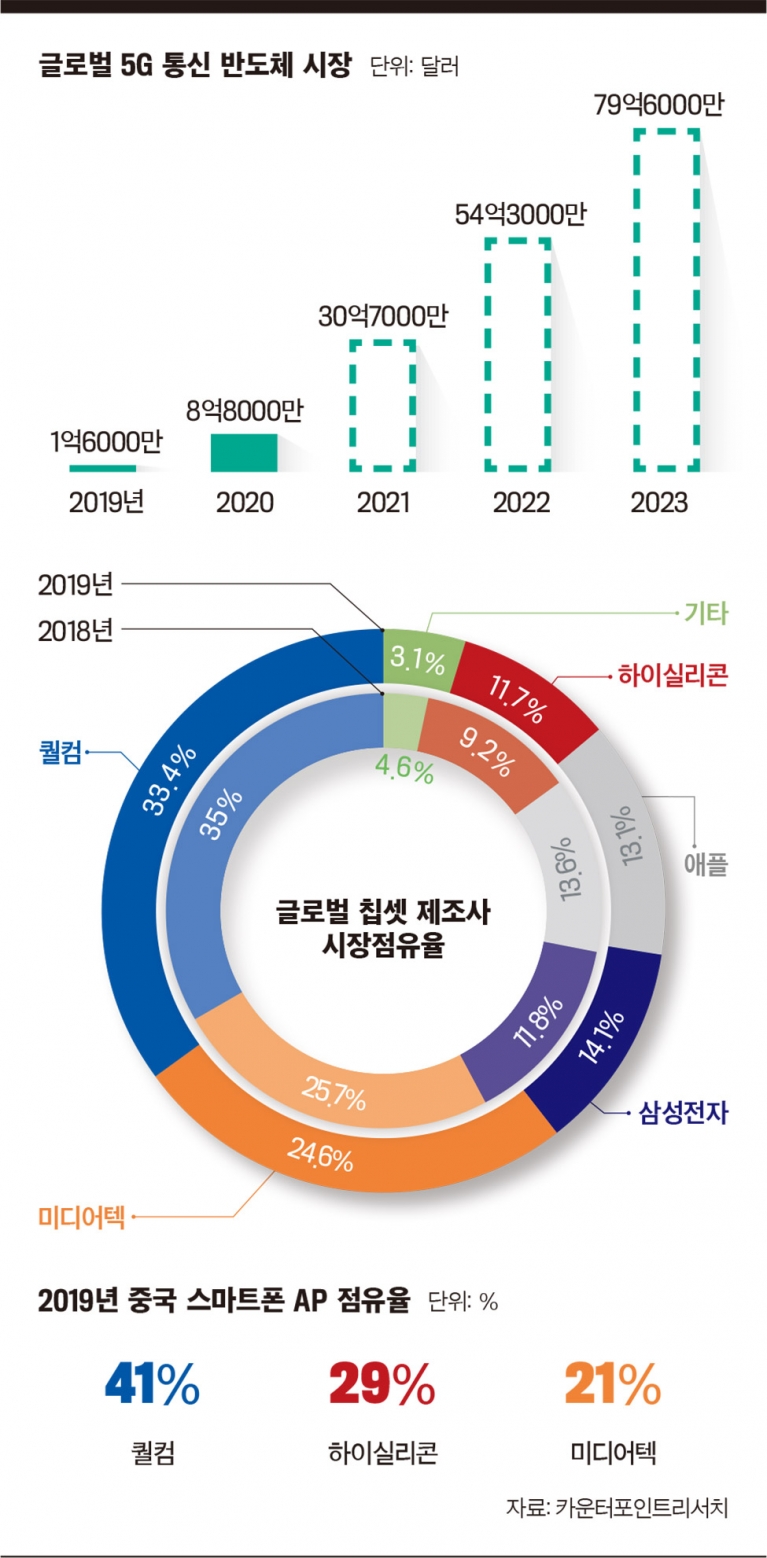

화웨이 AP 생산 포기, 중국 시장 경쟁 치열할 듯궁지에 몰린 퀄컴이 해외 공장을 통해 화웨이에 5G 칩셋 수출을 시도할 수 있다는 전망도 나온다. 실제 미국의 일부 부품·소재 회사는 수출 규제 적용을 받지 않는 해외 공장에서 제품을 생산해 화웨이에 수출하고 있다. 또 인텔과 마이크론 등 미국의 대형 반도체 회사들도 화웨이 수출을 위해 미 상무부에 라이선스를 신청한 상태라 경우에 따라 수출 규제를 풀어줄 가능성도 있다. 퀄컴과 마찬가지로 통신 분야 칩 제조사 자일링스도 수출 라이선스를 신청했다.스티브 몰렌코프 퀄컴 최고경영자(CEO)는 “화웨이를 포함한 모두에게 제품을 판매하기 위한 방법을 찾으려 노력하고 있다”며 “가장 광범위한 라이선스 프로그램을 구축해 이익을 실현하고 있다”고 말했다.퀄컴이 이처럼 화웨이와의 계약과 라이선스 이익 창출에 힘을 쏟는 것은 5G 리더십 확보와도 관련이 있다. 이동통신 시장이 5G로 넘어오면서 스마트폰 제조사 등이 독자 기술 및 제품 개발에 힘을 쏟고 있다.글로벌 3위의 5G 칩셋 제조사 삼성전자는 이달 공개한 갤럭시노트20의 유럽 등 기타 지역 모델에 엑시노스990을 적용했다. 삼성전자는 그간 스마트폰 AP에 퀄컴의 스냅드래곤을 주로 사용해왔으나, 자체 개발한 엑시노스의 적용 비중을 높이고 있다.더불어 엑시노스의 성능 강화도 벌이고 있다. 엑시노스는 그간 AP의 중앙처리장치(CPU)·그래픽처리장치(GPU) 성능이 약점으로 꼽혔다. 이에 지난해 CPU 코어 개발 프로젝트 ‘몽구스’를 중단하는 한편, ARM·AMD와 파트너십을 공고히 하고 있다. ARM과는 코어텍스-X 커스텀에 기반을 둔 CPU 공동 개발을 벌이고 있고, AMD와는 GPU 저전력 성능 개선에 나섰다.더불어 인공지능(AI) 연산에 맞도록 신경망처리장치(NPU) 기술 고도화에도 나서고 있다. 미국의 제재 이후 하이실리콘이 기린 생산을 포기하고, 퀄컴의 영향력도 위축되면서 AP 분야에서 입지를 강화하려는 움직임으로 보인다. 제품 경쟁력을 확보하고, 안정적 판매처를 확보하면 5G AP 시장에서 내실 있는 성장을 기대할 수 있다.이재용 삼성전자 부회장은 올 초 ‘반도체 비전 2030’을 통해 “2030년까지 비메모리 반도체(CPU·모바일AP 등)에서 세계 1등을 하겠다”고 목표를 밝힌 바 있다.구글도 모바일 기기용 자체 AP 개발에 나섰다. 구글은 그간 퀄컴의 스냅드래곤을 써왔으나, 픽셀폰 등 자사 기기에 적합한 AP를 개발한다는 계획이다. 구글은 2017년 애플의 AP 개발자 및 디자이너를 대거 영입하며 독자 제품 개발을 예고해왔다. 중국 스마트폰 제조사 오보·비포 역시 자체 AP 개발에 나선 상황이다.

삼성전자 엑시노스 성능 강화 나서글로벌 스마트폰 제조사들이 탈 퀄컴에 나선 것은 퀄컴의 강력한 영향력에서 벗어나기 위해서다. 퀄컴의 AP·통신모뎀 모바일 패키지 가격은 250달러(약 30만원) 안팎인 것으로 알려졌다. 스마트폰 판매가가 100만원 수준을 것을 고려하면 통신칩의 가격 비중은 30%에 달한다. 퀄컴은 여기에 제품 판매가의 5%가량을 라이선스 비용으로 받는 것으로 전해진다. 또 자체 특허를 끼워팔거나, 구형 칩셋을 패키지로 판매하는 등의 영업 행태를 벌여왔다.퀄컴은 2G 시절에도 한국에서 막대한 CDMA 특허 사용료를 벌며 비난을 받은 바 있다. 퀄컴은 이를 토대로 현재의 글로벌 시장지배력을 갖게 됐다. 스마트폰 제조사로선 퀄컴에 지불해야 하는 비용이 많이 들어 가격 인하 경쟁에 대응하기 어려운 실정이다.이에 삼성전자는 저가형 모델인 갤럭시 A와 M시리즈는 엑시노스를 사용하고 있다. 또 스냅드래곤을 대체할 수 있는 자체 AP 제품이 있어야 퀄컴과의 가격 협상을 유리하게 이끌 수 있다. 다만 아직 대부분 회사의 독자 AP 성능이 스냅드래곤에 뒤지기 때문에 이를 대체하는 데까지는 시간이 소요될 수 있다.도현우 NH투자증권 연구원은 “하이실리콘의 AP 생산 포기로 자사 AP와 모뎀칩을 적용한 스마트폰 제조는 불가능해졌다”며 “유럽 등지에서 화웨이와 경쟁하는 삼성 스마트폰이 반사이익을 누릴 수도 있다”고 내다봤다.- 김유경 기자 neo3@joongang.co.kr