한국에서도 삼성물산, 현대모비스를 압박한 엘리엇펀드 같은 사모펀드가 나올까. 최근 한국에도 해외 행동주의 펀드와 같은 사모펀드가 속속 등장하고 있다. 최근 조양호 한진칼 회장도 사모펀드의 거친 기세에 당황했다. 한국에도 행동주의 사모펀드가 정착하는 걸까.

한진그룹 지주사 한진칼 2대 주주에 사모투자펀드(PEF)가 올랐다. 지난 11월 15일 한국의 신생 행동주의 사모펀드 KCGI가 한진칼의 지분 9%를 장내 매수했다. 그리고 12월 KCGI는 보도자료에서 “한진칼이 단기차입금 1600억원을 증액한 것은 만기 도래하는 상환자금을 조달하려는 목적이 아니라 차입금을 늘려 감사위원회를 설치해 최대 주주의 의결권이 제한되는 감사 선임을 봉쇄하기 위한 것”이라고 주장했다.

조양호 한진칼 회장과 의결권 논란 일으킨 사모펀드차입이 완료되면 대체 무슨 일이 벌어지길래 이럴까. 현대 한진칼 자산은 1조9134억원에서 차입이 완료되면 2조734억원으로 불어난다. 현행 상법상 자산 2조원 이상 기업은 사외이사를 선임한 감사위원회를 의무적으로 설치해야 한다. 그리고 하나 더 바뀐다. 1명의 상근 감사를 선임할 때는 최대주주와 특수관계인의 의결권이 모두 3%로 제한된다. 17.85% 지분을 보유한 조양호 회장과 일가의 의결권과 KCGI의 의결권은 모두 3%만 인정된다. 하지만 사외이사 중 감사위원을 선임할 때는 모든 주주 1인당 의결권이 3%로 제한된다. 이렇게 되면 조 회장은 자산의 의결권이 3%로 줄지만, 각 2.3%를 보유한 조원태, 조현아, 조현민 등 세 자녀 지분을 합쳐 17.13%까지 의결권 행사가 가능해진다. 반면 KCGI의 의결권은 3%로 제한된다. 기업에서 감사위원은 기업의 주요 정보를 열람할 수 있는 권한 등이 있어 꽤 중요한 감투로 통한다.한진칼 측은 “더 선진화된 감사 제도를 갖추는 기회”라고 반박했다. 물론 KCGI 측은 사외이사 선임 논란 전에 “한진칼의 지분 9%를 취득한 것을 경영권 장악 의도로 해석하는 것은 사실과 다르고, 주요 주주로서 경영활동에 관한 감시 및 견제 역할을 충실히 수행할 계획”이라며 경영권 논란에 선을 그은 바 있다. 이후 강성부 KCGI 대표는 모리타 나오유키 전 일본항공(JAL) 부사장을 만나며, 활동의 폭을 넓히고 있다. 이번 상황이 어떻게 흘러가든 시장은 오너 일가와 의결권 대결 논란을 일으킨 사모펀드에 주목하고 있다.이제껏 사모펀드를 향한 시선이 고왔던 건 아니다. ‘피도 눈물도 없는 구조조정’, ‘기업 사냥꾼 혹은 먹튀’ 등의 이미지가 짙다. 실제 ▶1999년 SK텔레콤 지분 6%를 인수한 미국계 타이거펀드의 단기 투자차익(6300억원) ▶2006년 KT&G 지분 인수 후 단기 투자차익(1500억원) ▶2013년 12월 오렌지라이프(舊 ING생명)를 인수한 MBK파트너스는 임원 절반 이상, 100명에 가까운 부서장급 퇴직 단행 ▶2018년 8월 락앤락을 인수한 어피니티파트너스의 인력 구조조정 등의 사례가 있다. 초기엔 비정상적인 지배구조 문제와 주주 이익 확대를 주장했지만, 주가가 오르자 돌연 지분을 팔거나 과도한 구조조정으로 노사갈등이 빚어졌다.부정적인 인식에도 사모펀드 시장은 14년간 빠르게 성장했다. 2010년 이전만 해도 100여 곳에 불과했던 사모펀드는 5배 넘게 성장했다. 금융감독원에 따르면 지난 9월 말 기준으로 국내에 출범한 사모펀드는 530개(해외자원개발법에 의한 회사 5곳 포함)에 자금 규모만 68조8203억원으로 집계돼 사상 최대치를 기록했다.더불어 행동주의를 표방하는 사모펀드의 목소리도 커졌다. 재벌개혁이라는 화두와 맞물려 사모펀드를 지지하는 이가 늘었기 때문이다. 행동주의 펀드(activist funds)는 오너 리스크 등으로 불투명해진 지배구조를 바꾸고, 최대주주와 오너의 이익을 위해 일반 주주의 이익을 저버린 기업에 투자해 배당을 확실히 받고, 주주권을 제대로 인정받겠다는 자본이다.최근 한국 사모펀드계에선 기본 취지를 공고히 하려는 움직임이 일고 있다. 지분을 사들이고, 일반 주주로부터 의결권을 위임받은 후 감사·이사 등 경영진 인사를 요구하거나 배당 확대와 자사주 매입·소각 같은 주가 부양을 강하게 요구한다. 앞서 본 한진칼의 경우도 조 회장 일가의 갑질 논란 탓에 사모펀드의 주장에 힘이 실리는 분위기다. 오너와 경영진의 도덕적 해이 등이 사회적으로 불거지면서 사모펀드에 감시자 역할을 기대하는 바람도 한층 커졌다.

정부, 사모펀드 10%룰 폐지행동주의 사모펀드도 신규 투자와 구조조정, 사업 재편에 나서는 등 실질적인 경영 참여자로 나서고 있다. KCGI의 강 대표 말고도 최근 ▶아트라스BX·KISCO 홀딩스 임시주주총회를 요구하는 공개서한을 보낸 한국밸류파트너스자산운용(대표 김봉기) ▶맥쿼리자산운용사 상대로 운용사 교체와 운용보수 인하를 요구한 플랫폼파트너스자산운용(대표 정재훈) ▶해외 펀드로는 현대차 지분 3%(1조원대)를 보유해 지배구조 개선과 자사주 소각 등을 요구한 엘리엇펀드 등이 대표적인 최근 사례다.정부·시장도 사모펀드 편에 서는 모양새다. 먼저 정부가 주주행동·환원주의에 불을 댕겼다. 지난 7월 국민연금의 스튜어드십 코드(stewardship code·주주권 행사 모범 규준) 도입으로 수백조원에 달하는 국민연금 자금을 맡은 운용사들이 국민연금 지침에 따라 오너 일가의 사익편취, 배임횡령 등 각종 부당한 행위에 목소리를 낼 수 있게 됐다. 더불어 10월엔 자본시장 활성화 방안의 하나로 사모펀드 ‘10% 룰’도 없앴다. 기존에는 국내 사모펀드가 경영에 관여하려면 경영참여자형 사모펀드로 ▶기업 지분 10% 이상 ▶6개월간 보유 ▶대출 금지 등의 요건을 지켰어야 했다. 정부는 참여 가능한 사모펀드의 자격을 경영참여형·전문투자형(10% 지분 이상 보유 시에만 의결권 행사)을 가리지 않고, 지분 10% 보유요건도 풀었다.

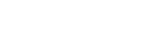

“사모펀드 인기, 반기업정서로 번져서는 안 돼”뭉칫돈도 몰렸다. 한진칼에 맞서겠다고 나선 KCGI가 자금 모집을 시작한 9월부터 한 달 만에 1600억원이 몰렸고, 이 중 1357억원을 한진칼 지분 매입에 투입했다. 익명을 원한 증권업계 임원은 “KCGI의 목소리가 커지면서 신규 펀드 조성을 검토 중인 기관이나 추가로 자금을 유치하면 넣겠다는 자산가들의 문의가 쇄도하고 있다”며 “내부 검토 결과에 따르면 한국의 상당수 대기업이 불투명한 지배구조와 소극적인 배당정책 등으로 주가가 저평가됐다는 평가다. 한물갔다는 한진칼 주가도 KCGI의 움직임에 11월에만 20%가량 상승했다”고 전했다.이미 거물급으로 성장해 대기업 오너 못지않은 영향력을 지닌 곳도 있다. 국내에선 김병주 MBK파트너스 회장, 한상원 한앤컴퍼니 대표, 송인준 IMM PE 대표가 대표적인 인물로 꼽힌다. MBK파트너스는 ING생명을 신한금융지주에 넘기고, 롯데카드와 롯데손해보험 인수를 검토하고 있다. 국내 시멘트업계의 큰손으로 자리매김한 한앤컴퍼니는 올해 SK해운, 웅진식품, 대영식품 등을 인수했다. 외국 자본이 없어 순수 토종펀드라 불리는 IMM PE는 할리스커피, 화장품회사 에이블씨엔씨 등을 인수했다.재계는 불만이다. 점차 공격 무기는 늘어나는데 마땅한 방어 수단을 찾지 못해서다. 한진칼 내부 관계자는 “기업 경영권이 안정돼야 투자도 늘릴 수 있는데, 10%룰이 완화되면 기업이 경영권 방어에만 몰두하게 돼 기업 경영에도 좋지 못하다”며 “오너 갑질 논란은 오너 자체의 문제인데 기업 자체를 뒤흔드는 계기로 삼아서야 되겠냐. 반오너 여론이 반기업정서로 번져서는 안 된다”고 말했다.

- 김영문 기자 ymk0806@joongang.co.kr