|

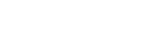

한화S&C 쪼개고 합쳐 한화시스템 출범

|

실제 한화S&C의 매출은 2016년 기준 매출(3641억 원)의 70% 이상이 내부거래에서 나왔다. 지난해에도 내부거래 비중은 80%에 육박했다. 현행 공정거래법에선 총수 일가가 지분 20% 이상을 보유한 비상장사는 내부거래를 통해 연 200억원 혹은 전체 매출의 12% 이상을 올리면 일감 몰아주기 규제대상으로 보고 있다. 한화시스템은 레이더, 전자광학장비, 감시정찰, 전술통신, 전투지휘체계 등 국내 방산전자 분야를 독식하다시피 하는 기업이다. 통합법인 ‘한화시스템’ 측은 상호 강점을 접목해 시너지를 낼 수 있다고 강조한다. 단기적으로는 시스템 부문의 레이더 및 센서 개발 역량과 ICT 부문의 시스템 통합 역량을 결합하겠다는 계획까지 구체적으로 세웠다.

특히 합병의 주축인 한화S&C는 김승연 한화그룹 회장의 세 아들이 주식 전부를 가진 곳이기도 했다. 그리고 지난해 한화는 한화S&C를 에이치솔루션과 한화 S&C로 물적분할했다. 에이치솔루션은 김승연 회장의 장남인 김동관 한화큐셀 전무(50%)와 차남 김동원 한화생명 상무(25%), 삼남 김동선 씨(25%)가 다시금 지분 100%를 보유하고 있다. 에이치솔루션은 한화S&C에서 일감 몰아주기 규제의 표적이 된 전산사업 부문 지분 44.64%를 스틱인베스트먼트에 팔아버렸다. 결국 3형제가 지분 100%를 가졌던 한화S&C 지분구조는 ‘김동관 등 3형제→에이치솔루션→한화S&C(스틱인베스트먼트 44%)’로 변경됐다. 현행 공정거래법상 일감 몰아주기 규제 대상은 총수 일가가 직접 지분을 소유한 계열사에 한정하므로 표면적으론 규제 대상이 아니다.

하지만 ‘조삼모사’라는 비판이 나온다. 실제 공정위도 기존 한화S&C의 물적분할 조치는 총수 일가의 직접지배가 간접지배로 바뀌었을 뿐이라며 일감 몰아주기 규제의 적용 여부에 대한 판단은 유보했었다. 그리고 5월 말까지 추가로 조처할 거라고 했지만, 지금까지 이렇다 할 발표는 없다. 업계에선 일단 합병법인에 대한 총수 일가의 지분율이 14.5%로 낮아진 것은 분명하기에 현행법 외에 추가 조치를 내놓는 게 공정위 입장에서 부담이라고 본다. 익명을 원한 재계 한 관계자는 “이번 조치가 단순히 일감 몰아주기 규제를 피하려는 꼼수로 보이기도 하지만 정부가 추진하는 정책 규제 방향에 재계가 따르고 있다는 의견도 많아 명확한 규제 근거를 마련하고 다시금 문제를 짚어보는 게 맞다”고 말했다. 공정위가 ‘간접지배’라는 논평을 내놓자 에이치솔루션도 앞으로 합병법인 지분 14.5%마저 전량 해소하겠다고 한 발 물러서기도 했다.

에이치솔루션 통한 간접지배 의혹 일어

|

한화시스템이 상장에 성공하면 달라지는 게 또 있다. 지분을 가진 에이치솔루션의 기업가치도 확연히 커지고, 그룹 승계 과정에서 마스터키 역할을 해줄 수 있을 것이란 분석까지 더해진다. 익명을 원한 증권업계 한 임원은 “증권업계에선 한화시스템이 상장되면 에이치솔루션의 기업가치가 오르고, 비교적 멀리 떨어져 있는 그룹 핵심인 지주사 한화 지분을 확보하는 연결고리로 쓸 가능성이 높다”며 “현재 한화가 3형제가 보유한 한화 주식은 8% 미만으로 김승연 회장이 보유한 한화 지분 22.65%를 상속받으려면 최대 50%를 상속세로 내야 한다. 에이치솔루션은 주식 스와프 형태로 지주사 한화와 합쳐 상속세 부담을 줄여주고, 3형제 지분을 높이는 키가 될 가능성이 클 것”이라고 내다봤다. 물론 에이치솔루션이 상장가에 지분을 완전히 털어내 자금으로 활용하거나 되레 한화시스템의 지분을 30%까지 높일 수 있다는 의견도 있었다.

지분을 늘리는 것도 괜찮은 선택이다. 한화시스템의 최대주주인 한화에어로스페이스 지분이 50% 넘어서기에 에이치솔루션에 일정 지분을 통으로 매각해도 지배력을 유지하는 데 문제가 없다. ‘구주매출’ 방식으로, 대주주나 일반 주주 등 기존 주주가 이미 보유하고 있는 주식 지분 중 일부를 공개적으로 파는 방법이다. 2002년까지 금융감독원이 일부 공기업을 제외하고는 금지한 기업공개 방식이었으나 2003년 시장 활성화 방안의 일환으로 규제가 풀렸다. 거래소 상장 규정상 최대주주 및 특수관계인(계열사)의 구주매출 공모 참여에는 별다른 제한도 없다. 특히 특정 양수자를 정해 처분해도 법적으로 아무런 문제가 없어 에이치솔루션이 지분을 확보할 수 있는 유력한 대안으로 떠오르고 있다. 구주 매출로 지분을 넘겨받은 후 다시 시장에 매각해 차익을 거둔다 해도 합법이다.

구주매출에 참여할 수 있는 자금도 충분하다. 2017년 12월 결산 기준으로 에이치솔루션의 자산 총액은 3조5648억원이 넘는다. 현금 및 현금성 자산은 4047억 원을 상회하고, 이익잉여금만 1조원 이상이다. 게다가 100% 지분을 가진 한화에너지까지 기업공개에 나서면 자금력은 더 커진다.

에이치솔루션이 지주사 한화 밑 중간 지주사라는 얘기가 나오는 이유가 여기에 있다. 증권업계 한 관계자는 “한화와의 합병이 실제 진행되면 한화라는 지주사가 완전체가 되는 동시에 승계작업도 한 번에 마무리할 수 있다”고 말했다. 물론 공정위도 공정거래법 개정을 추진하면서 상장사 규제 대상 기준을 총수 일가 지분율 20%로 강화하고, 간접지배도 문제 삼을 수 있는 방안을 개정법안에 담으려 하고 있다.

- 김영문 기자 ymk0806@joongang.co.kr